Żądanie unieważnienia kredytu we frankach najczęściej pojawia się w pozwach kierowanych przeciwko bankom, w których kwestionowane są frankowe umowy kredytowe, i właściwie, nie można się temu dziwić. Banki nie są chętne do ustępstw i ugody nadal traktują jak ostateczność, dlatego frankowicze muszą zadbać o swoje interesy w inny sposób.

Unieważnienie umowy kredytowej odnoszącej się do franka szwajcarskiego.

Bez najmniejszych wątpliwości unieważnienie zawartej umowy kredytowej jest najlepszym sposobem na uwolnienie się od kredytu frankowego w 2024 roku, gdyż tylko unieważnienie powoduje, że kredytobiorca nie musi już dłużej spłacać swojego zobowiązania, a ponadto, zyskuje tzw. darmowy kredyt.

Najprościej rzecz ujmując, unieważnienie sprawia, że zawarta umowa kredytowa przestaje istnieć i traktuje się taką umowę jakby nigdy nie została zawarta, więc po unieważnieniu kontraktu jedyną rzeczą jaką należy zrobić jest rozliczenie się z przekazanych przez bank pieniędzy i ze spłat dokonanych przez kredytobiorcę. Frankowicz po unieważnieniu musi do banku zwrócić równowartość otrzymanego kapitału kredytu, ale uwaga, w takim przypadku zwrotowi podlega tylko taka kwota jaką kredytobiorca rzeczywiście w ramach kredytu otrzymał, bez żadnych odsetek i opłat, bank natomiast oddać musi wszystkie pobrane raty wraz z odsetkami, prowizję i inne opłaty okołokredytowe.

Po wzajemnym potrąceniu wskazanych powyżej roszczeń, bardzo często okazuje się, że suma wpłaconych przez kredytobiorcę rat pokryła już kwotę wypłaconego kredytu, a czasem nawet jest wyższa, więc frankowicz nie musi już nic więcej wpłacać do banku, lecz to bank musi mu oddać powstałą nadwyżkę.

Po unieważnieniu upada również zabezpieczenie hipoteczne ustanowione na nieruchomości kredytobiorcy, powstaje więc taki stan jakby umowa kredytowa rzeczywiście nigdy nie została zawarta.

Tabela 1: Symulacja dane kredytu we frankach

| Dane kredytu | |

|---|---|

| Data uzyskania kredytu: | 01.06.2008 r. |

| Kwota kredytu: | 350,000 zł |

| Marża: | 1.15% |

| Ilość rat: | 360 |

| Wyniki kalkulacji na dzień 01.04.2024 r. | |

| Koszty kredytu do dziś: | 352,742.45 PLN |

| Hipotetyczny koszt do końca spłaty kredytu: | 322,451.22 PLN |

| Całkowity koszt kredytu jeśli nic nie zrobisz: | 675,193.67 PLN |

Tabela 2: Zysk z unieważnienia kredytu we frankach w sądzie

| Koszty kredytu do dziś | 352 742,45 PLN |

| Odsetki po 3 latach procesu | 119 050,58 PLN |

| Potrącenie kapitału | 350 000,00 PLN |

| Zwrot kosztu złożenia pozwu | 1 034,00 PLN |

| Zwrot KZP I instancja | 10 800,00 PLN |

| Zwrot KZP II instancja | 8 100,00 PLN |

| Korzyść Frankowicza | 141 727,03 PLN |

| Całkowita korzyść z unieważnienia kredytu | 466 920,70 PLN |

Kiedy i na jakiej podstawie można unieważnić zawartą umowę?

Frankowe umowy kredytowe unieważniane są przede wszystkim z powodu klauzul abuzywnych w nich zawartych, dlatego, by unieważnić kontrakt, konieczne jest wykazanie, że dana umowa właśnie takie niedozwolone zapisy zawiera.

Przypomnijmy, niedozwolone postanowienia umowne to takie postanowienia umowy zawieranej z konsumentem, które nie zostały z nim uzgodnione indywidualnie, a które kształtują jego prawa i obowiązki w sposób sprzeczny z dobrymi obyczajami, rażąco naruszając jego interesy. Zapisy niedozwolone nie są wiążące dla kredytobiorcy.

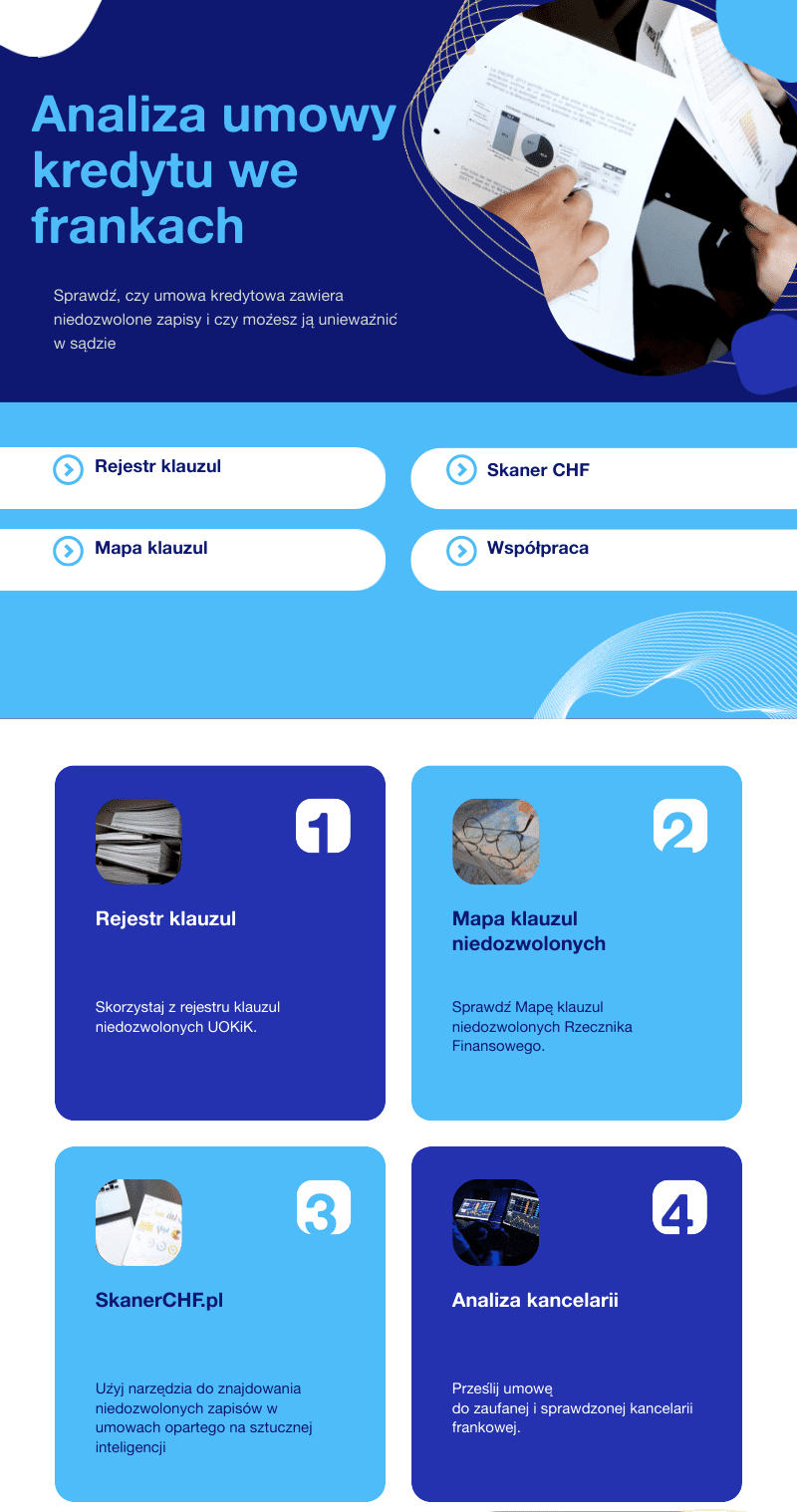

Pierwszym krokiem do unieważnienia kontraktu jest zatem analiza zapisów zawartej umowy kredytowej i ustalenie czy konkretne regulacje w niej zawarte są klauzulami abuzywnymi, kredytobiorca może więc analizy dokonać samodzielnie, lub może w tym zakresie zwrócić się o pomoc do kancelarii zajmującej się pomocą frankowiczom.

Bardzo istotne również jest, że żądanie unieważnienia zawartego kontraktu nie ogranicza się tylko do kredytów jeszcze spłacanych, lecz z takim żądaniem można wystąpić także po całkowitej spłacie kredytu. Złożenie pozwu przeciwko bankowi jest zatem możliwe praktycznie w każdym momencie, lecz oczywiście im wcześniej frankowicz to zrobi tym lepiej.

Jak sprawdzić czy umowa kredytowa zawiera niedozwolone zapisy?

W przypadku, gdy kredytobiorca sam dokonuje weryfikacji zawartej umowy, warto skorzystać z rejestru klauzul niedozwolonych, który prowadzony jest przez Urząd Ochrony Konkurencji i Konsumentów oraz z Mapy klauzul niedozwolonych w umowach kredytów “walutowych”, która została stworzona przez Rzecznika Finansowego. Zarówno w rejestrze, jak i w Mapie, można znaleźć konkretne zapisy z umów kredytowych, które uznane zostały za klauzule niedozwolone, wystarczy zatem je tylko porównać z zapisami z posiadanej umowy kredytowej by dowiedzieć się czy są szanse na unieważnienie.

Istnieją też specjalne narzędzia dla frankowiczów stworzone przez kancelarie frankowe, oparte na sztucznej inteligencji, które automatycznie znajdują w umowach frankowiczów zapisy niedozwolone – jedno z najlepszych narzędzi tego typi znajduje się na stronie www.skanerchf.pl

Podczas takiej analizy warto również zwrócić uwagę na dotychczasowe wyroki zapadłe w sprawach frankowych, gdyż można z nich dowiedzieć się jakie stanowisko na temat roszczeń frankowiczów prezentują poszczególne sądy, a to z kolei pozwoli lepiej przygotować się do procesu z bankiem.

Najpewniejszym i najprostszym sposobem na sprawdzenie czy umowa kredytowa zawiera niedozwolone zapisy jest jednak przesłanie umowy do analizy kancelarii frankowej. Takie analizy kancelarie zwykle wykonują bezpłatnie, ważne jednakże jest by z prośbą o weryfikację zwrócić się do kancelarii z którą frankowicz rzeczywiście planuje podjąć współpracę, a nie do pierwszej lepszej kancelarii, która pojawiła się w wyszukiwarce.

Czy można unieważnić kredyt, jeżeli mieszkanie było wynajmowane?

Rozważając pozwanie banku zwykle pojawia się po stronie kredytobiorców wiele pytań i wątpliwości, a jedna z najczęściej przewijających się kwestii dotyczy możliwości unieważnienia umowy kredytowej w sytuacji, gdy mieszkanie kupione na kredyt było wynajmowane.

Kredytobiorcy wynajmujący swoją nieruchomość nie muszą jednak się obawiać, gdyż w takim przypadku umowę kredytową również można unieważnić, i tak naprawdę nie ma znaczenia czy decyzja o wynajmie mieszkania zapadła po kilku latach od zawarcia umowy kredytowej, czy od początku nieruchomość kupowana była na cele inwestycyjne. W pierwszym ze wskazanych przypadków, kredytobiorca zawarł umowę jako konsument i nie zmieni tego późniejszy fakt wynajmu zakupionego na kredyt mieszkania, natomiast Trybunał Sprawiedliwości UE opowiedział się za przyznaniem ochrony także osobom prowadzącym działalność gospodarczą, więc teraz praktycznie każdą umowę frankową można unieważnić.

Czy wykształcenie kredytobiorcy może przeszkodzić w unieważnieniu kredytu we frankach?

Inną problematyczną kwestią jest wykształcenie i wykonywany przez kredytobiorcę zawód, gdyż niestety zdarzało się, iż sądy uznawały, że kontraktu nie można unieważnić, gdyż z racji posiadanego wykształcenia i/lub wykonywanej pracy, kredytobiorca miał świadomość z czym wiąże się zawarcie umowy kredytowej odnoszącej się do waluty obcej. Z takim stanowiskiem nie zgodził się na szczęście Trybunał Sprawiedliwości UE, dziś zatem nie ma wątpliwości, że unieważnienia może domagać się każdy kredytobiorca, niezależnie od tego czym w życiu się zajmuje.

W wyroku z września ubiegłego roku TSUE stwierdził bowiem, że przedsiębiorca ma obowiązek poinformowania zainteresowanego konsumenta o istotnych cechach zawartej z nim umowy oraz o ryzyku związanym z tą umową, i to nawet wówczas, gdy ów konsument jest jego pracownikiem i posiada odpowiednią wiedzę w dziedzinie wspomnianej umowy. Nie ma zatem wątpliwości, że bank ma takie same obowiązki wobec wszystkich kredytobiorców, i gdy ich zaniecha, kredytobiorca może skutecznie kwestionować swoją umowę na drodze sądowej.

Jak wyglądają korzystne wyroki unieważniające kredyty we frankach.

Unieważnienie umowy banku PEKAO SA zawartej przez pracownika banku.

O tym, że praktycznie każdą sprawę można wygrać świadczy m.in. wyrok uzyskany przez Kancelarię Adwokacką Adwokat Jacek Sosnowski – Adwokaci i Radcowie Prawni w sprawie, w której pozwanym był bank PEKAO SA, a jeden z kredytobiorców był kiedyś pracownikiem tego banku.

W pierwszej instancji wyrok, którym umowa kredytowa została unieważniona, został wydany dnia 25 maja 2023 r., sygn. akt: I C 1657/22, przez Sąd Okręgowy w Lublinie, lecz od tego orzeczenia apelację wniósł bank. Na skutek apelacji sprawa trafiła do Sądu Apelacyjnego w Lublinie, który wyrokiem z dnia 12 lutego 2024 r., sygn. akt: I ACa 1226/23, oddalił wniesione odwołanie, unieważnienie stało się zatem prawomocne. Sądy obydwóch instancji nie miały najmniejszych wątpliwości, że zawarta umowa kredytowa zawiera klauzule abuzywne, a dla rozstrzygnięcia nie miał znaczenia również fakt, że jeden z kredytobiorców był zatrudniony w banku na stanowisku kierownika zespołu do spraw sprzedaży pośredniej. Całe postępowanie trwało 23 miesiące.

Były pracownik mBanku także unieważnił swój kredyt.

Korzystne dla kredytobiorcy orzeczenie Kancelaria Adwokacka Adwokat Jacek Sosnowski – Adwokaci i Radcowie Prawni uzyskała również dla byłego pracownika mBanku, lecz w tym przypadku postępowanie toczyło się przed Sądem Okręgowym w Warszawie.

Pozew przeciwko bankowi został wniesiony w czerwcu 2022 r., lecz już po 18 miesiącach, a dokładnie dnia 28 grudnia 2023 r., sygn. akt: XXVIII C 12028/22, Sąd wydał wyrok, którym zawarta umowa kredytowa została unieważniona. Za stwierdzeniem nieważności kontraktu przemawiał fakt, iż zawarte w nim klauzule indeksacyjne stanowiły niedozwolone postanowienia umowne. Sąd w ogóle nie wziął natomiast pod uwagę faktu, że kredytobiorca był zatrudniony w banku.

Korzystne wyroki dla pracowników banków wydawane są od lat.

Korzystne dla byłych pracowników banków wyroki w sprawach frankowych to jednak nie tylko pokłosie niedawnego orzeczenia TSUE, gdyż już wcześniej sądom zdarzało się orzekać w ten sposób. Kancelaria Adwokacka Adwokat Jacek Sosnowski – Adwokaci i Radcowie Prawni korzystny i prawomocny dla pracownika banku wyrok uzyskała już w 2021 r., a sprawa była o tyle skomplikowana, że kredytobiorca przez kilka lat pełnił funkcję dyrektora oddziału poprzednika pozwanego banku.

Wyrok unieważniający zawartą umowę kredytową banku BNP Paribas został w pierwszej instancji wydany dnia 29 października 2020 r., sygn. akt: I C 10/19, przez Sąd Okręgowy w Lublinie. Po apelacji złożonej przez bank sprawa została skierowana do Sądu Apelacyjnego w Lublinie, który wyrokiem z dnia 18 listopada 2021 r., sygn. akt: I ACa 123/21, oddalił złożoną apelację, więc unieważnienie stało się prawomocne. Sądy obydwóch instancji były zgodne, że umowę należało unieważnić z powodu braku wszystkich elementów wymaganych dla umowy kredytu.

Dziękujemy, że przeczytałaś/eś nasz artykuł do końca.

Bądź na bieżąco! Obserwuj nas w Wiadomościach Google. Wesprzyj nas poprzez polubienie udostępnienie tego artykułu na Facebook i platformie X (Twitter)

publikacja: 24 czerwca 2021 / ostatnia aktualizacja 14 kwietnia 2024

Można unieważnić większość. Nawet jak nie ma w umówię najpopularniejszych klauzul abuzywnych. Najlepsze kancelarie opierają roszczenia na bardzo wielu podstawach, które praktycznie pozwalają unieważnić każdy kredyt frankowy