Sezon publikacji raportów finansowych za IV kwartał 2022 jeszcze przed nami, ale czołowe banki już przekazały komunikaty na temat wysokości dodatkowych rezerw na ryzyko prawne związane z kredytami frankowymi. Wszystkie banki posiadające portfele kredytów w CHF zdecydowały się powiększyć salda rezerw z tego tytułu o dodatkowe kilkaset milionów złotych, a w całym sektorze kwota rezerw zwiększyła się o kilka miliardów złotych. Najwyższych odpisów dokonał bank PKO BP (738 mln zł), który przez ostatnie kwartały nie powiększał rezerw, najwyraźniej licząc na zwiększone zainteresowanie Frankowiczów ugodami. Tempo zawierania ugód wyhamowało i gigant polskiej bankowości stanął przed koniecznością ujęcia w bilansie kosztów wypłat dla kredytobiorców frankowych, którzy nie chcą podpisywać ugód a preferują ścieżkę sądową. Także inne banki znacząco powiększyły rezerwy, w tym mBank, który wcześniej na koniec września 2022 dokonał rekordowych odpisów w wysokości 2,34 mld zł. W 2023 roku banki nadal będą musiały powiększać rezerwy na kredyty w CHF, zwłaszcza jeśli zapadnie niekorzystny dla nich wyrok TSUE w sprawie C-520/21 dotyczącej tzw. wynagrodzenia za bezumowne korzystanie z kapitału.

- Banki frankowe po raz kolejny powiększyły rezerwy na sporne kredyty w CHF. Saldo rezerw z tego tytułu w całym sektorze na koniec 2022 roku wyniosło około 40 mld zł.

- Największe rezerwy za IV kwartał 2022 zawiązał PKO BP, który w poprzednich okresach minionego roku nie dokonywał odpisów. Dodatkowe środki na wypłaty dla Frankowiczów zabezpieczyły też: mBank, Bank Millennium, BNP Paribas i Santander Bank Polska.

- Rezerwy na kredyty frankowe rosną, bo kredytobiorcy nie są już zainteresowani niekorzystnymi ugodami, a zdecydowanie preferują ścieżkę sądową.

- Eksperci szacują, że rezerwy docelowo powinny sięgnąć 60-70 proc. wartości portfela kredytów w CHF. Obecnie w poszczególnych bankach wynoszą przeciętnie 40-50 proc.

- Banki mogą zostać zmuszone do znaczącego zwiększenia skali rezerw, jeżeli spełni się scenariusz zakładający, że TSUE odmówi bankom prawa do tzw. wynagrodzenia za korzystanie z kapitału. Wyrok w tej sprawie jest przewidywany mniej więcej w połowie roku 2023.

Banki powiększyły na koniec 2022 roku stan rezerw na wypłaty dla Frankowiczów

Zgodnie z wytycznymi Komisji Nadzoru Finansowego banki posiadające portfele kredytów frankowych począwszy od IV kwartału 2019 roku zaczęły zawiązywać rezerwy na ryzyko prawne związane z problematycznymi aktywami. Zbiegło się to w czasie z przełomowym wyrokiem TSUE w sprawie kredytu państwa Dziubak, który zapoczątkował w polskich sądach trend do unieważniania wadliwych umów frankowych. Od tego momentu banki zaczęły przegrywać coraz więcej spraw w sądach i musiały wypłacać Frankowiczom kwoty zasądzane wyrokami.

Systematycznie, z każdym kwartałem stan rezerw w bankach frankowych rośnie. Na koniec czerwca 2022 roku rezerwy na kredyty w CHF w całym sektorze bankowym wynosiły około 30 mld zł, a według szacunkowych danych na koniec grudnia 2022 roku jest to już blisko 40 mld zł.

Również za okres październik – grudzień 2022 roku banki zdecydowały się dołożyć dodatkowe miliardy złotych do salda rezerw. Największych odpisów dokonał bank PKO BP, który we wcześniejszych okresach rezygnował z powiększania rezerw, najprawdopodobniej licząc na pomyślny dla niego przebieg programu ugód. Także pozostałe duże banki frankowe zawiązały za ostatni kwartał dodatkowe rezerwy.

Oto ile wyniosły rezerwy za IV kwartał 2022 oraz jaki jest łączny stan rezerw w poszczególnych bankach:

- PKO BP – rezerwy za IV kw. 2022: 738 mln zł, łączny stan rezerw: 8,7 mld zł

- mBank – rezerwy za IV kw. 2022: 430 mln zł, łączny stan rezerw: 7,3 mld zł

- Bank Millennium – rezerwy za IV kw. 2022: 500 mln zł, łączny stan rezerw: 5,4 mld zł

- BNP Paribas – rezerwy za IV kw. 2022: 380 mln zł, łączny stan rezerw: 1,9 mld zł

- Santander BP – rezerwy za IV kw. 2022: 632 mln zł, łączny stan rezerw: 3,7 mld zł

Wskaźnik pokrycia rezerwami portfela kredytów frankowych przeciętnie wynosi 50 proc. Najwyższy jest w mBanku (55 proc.), a w innych bankach wynosi odpowiednio: PKO BP – 50 proc., BNP Paribas – 43 proc., Santander BP – 41 proc., Bank Millennium – 40 proc. Z jednej strony wydaje się, że banki w dużym stopniu zabezpieczyły już środki na przegrane procesy frankowe.

Z drugiej strony, eksperci podkreślają, że rezerwy są wciąż za niskie i powinny docelowo pokrywać co najmniej 60-70 proc. wartości portfela.

Zwłaszcza że obie strony sporu czekają na rozstrzygnięcie przez TSUE sprawy C-520/21 dotyczącej prawa banków do żądania tzw. wynagrodzenia z tytułu unieważnianych umów frankowych. Jeżeli wyrok będzie dla banków jednoznacznie niekorzystny, czyli unijny trybunał zaneguje prawo do domagania się przez banki dodatkowej opłaty za korzystanie z kapitału w ramach abuzywnych umów, koszt dla całego sektora – według szacunków KNF – może wynieść nawet 100 mld zł.

Banki nie są nawet w połowie drogi jeżeli chodzi o wysokość rezerw i do odłożonych już na wypłaty dla Frankowiczów 40 mld zł będą przypuszczalnie musiały dołożyć przynajmniej drugie tyle.

Rezerwy rosną bo Frankowicze nie chcą zawierać ugód

Banki w komunikatach dla mediów tłumaczą w sposób dosyć enigmatyczny dlaczego zdecydowały się po raz kolejny powiększyć rezerwy na kredyty frankowe. Najczęściej powołują się na aktualizację parametrów modelu oceny ryzyka i zmianę otoczenia rynkowego.

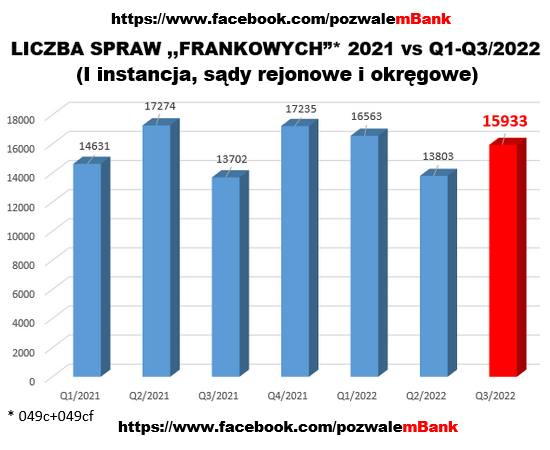

Kolejne miliardy złotych przeznaczone na rezerwy to ewidentnie skutek zwiększonego napływu do sądów pozwów frankowych oraz coraz większej liczby korzystnych dla kredytobiorców prawomocnych wyroków.

NBP w najnowszym raporcie o stabilności systemu finansowego przyznaje, że rośnie liczba umów kredytowych objętych sporem sądowym. Według stanu na koniec grudnia 2022 roku, Frankowicze wnieśli już 100 tys. indywidualnych powództw przeciwko bankom. Z raportu tego wynika ponadto, że do tej pory zawartych zostało około 32 tys. ugód w związku z kredytami frankowymi.

Sektor bankowy oczywiście liczy, że uda mu się ograniczyć koszty związane z przegrywanymi sprawami sądowymi dzięki zawarciu kolejnych tysięcy ugód. Można jednak podać w wątpliwość tezę, że kredytobiorcy będą dalej zainteresowani ugodami.

Banki nie przedstawiły oferty ugodowej, która byłaby alternatywą dla ścieżki sądowej. Frankowicze nie chcą zawierać ugód, bo proponowane warunki są nieatrakcyjne, zwłaszcza w momencie kiedy stopy procentowe w Polsce są na rekordowo wysokim poziomie. Każdorazowo ugoda wiąże się z przejściem na kredyt złotowy z bardzo wysokim oprocentowaniem zmiennym lub okresowo stałym przez 5 lat. Całkowity koszt kredytu po konwersji na złotówki znacząco rośnie, a niejednokrotnie ugoda oznacza też wyższe raty niż płacone dotychczas.

Banki w 2023 roku zostaną zmuszone do zwiększania dalej stanu rezerw na kredyty w CHF, bo fala nowych pozwów nie wyhamuje, a proporcja liczby sporów sądowych do ilości zawartych ugód będzie układała się coraz bardziej na niekorzyść banków. Według szacunków NBP, każde 5 proc. wzrostu liczby spraw sądowych oznacza dla banków konieczność powiększenia salda rezerw o 2,5 mld zł.

Na razie do sądów poszło zaledwie około 25 proc. posiadaczy czynnych kredytów frankowych. Zakwestionować w sądzie wadliwe umowy mogą także osoby, które już spłaciły kredyt w całości. Umów kredytowych powiązanych z kursem CHF zawarto przed laty około 700 tys., zatem potencjał do pozywania banków jest spory.

Banki muszą liczyć się ze zwiększoną falą pozwów szczególnie w sytuacji, jeżeli wyrok TSUE w sprawie tzw. wynagrodzenia za kapitał będzie wyraźnie prokonsumencki, a taki scenariusz jest najczęściej brany pod uwagę zarówno przez ekspertów, jak i sam sektor bankowy.