Większość banków jeszcze nie opublikowała swoich raportów za I kwartał 2023 r., ale wiadomo że był to dla sektora bankowego prawdziwy okres żniw. W samym styczniu 2023 r. banki zarobiły netto 3,11 mld zł, co oznacza wzrost zysków rok do roku o 85,9 proc. Było to możliwe dzięki wywindowanym w górę stopom procentowym, pozwalającym bankom na gigantyczne zyski pomimo obciążeń związanych m.in. z powiększaniem salda rezerw na ryzyko prawne związane z kredytami frankowymi. Dwa duże banki frankowe (mBank i Bank Millennium) podały do mediów informację, że za I kw. br. będą na plusie. Szczegółowe dane zaprezentował już Santander BP, który również dysponuje portfelem kredytów w CHF. Santander osiągnął w pierwszych trzech miesiącach br. zysk netto na poziomie 1,19 mld zł. Banki doskonale zarabiają na Polakach, ale wyciągają rękę po pomoc do państwa. Przez wiele lat niechętne pomysłowi ustawowego rozwiązania problemu, dziś szukają argumentów, które przekonałyby polityków i rządzących do wprowadzenia systemowego rozwiązania. Kto niegdyś najmocniej wypowiadał się przeciwko ustawie, a dziś jest jej promotorem?

- Wiadomo już, że kilka banków frankowych (Santander BP, mBank, Bank Millennium) po pierwszym kwartale br. są na plusie. Na razie konkretne dane podał bank Santander, który w trzy pierwsze miesiące roku zarobił na czysto ponad 1 mld zł.

- Prawnicy Santander BP niedawno przedstawiali w mediach argumenty za wprowadzeniem ustawy frankowej, nad którą pracuje KNF, opierając je na „autorskiej interpretacji” korzystnego dla Frankowiczów wyroku TSUE z dnia 16 marca 2023 r. do sprawy C-6/22.

- Do niedawna bank Santander był niechętnie ustosunkowany wobec koncepcji ugód Szefa KNF, ale po miażdżącej dla banków opinii Rzecznika TSUE z połowy lutego br. w sprawie wynagrodzenia za korzystanie z kapitału, całkowicie zmienił nastawienie.

- Banki frankowe oraz Związek Banków Polskich przez długie lata skutecznie blokowały koncepcję systemowego rozwiązania problemu kredytów frankowych. Dzisiaj te same osoby, które były przeciwko ustawie (m.in. Prezes mBanku Cezary Stypułkowski oraz Prezes ZBP Krzysztof Pietraszkiewicz) są największymi promotorami tego rozwiązania.

Doskonała sytuacja finansowa banków na początku roku

Cztery banki frankowe poinformowały, że podjęły decyzje o powiększeniu salda rezerw na ryzyko prawne związane z kredytami w CHF za okres I kwartału 2023 r. Najwięcej dołożył do rezerw gigant polskiej bankowości PKO BP – 967 mln zł.

Na wysokie odpisy zdecydowały się także mBank – 808 mln zł, Bank Millennium – 846 mln zł oraz Santander BP – 287 mln zł. PKO BP opublikuje swój raport za I kwartał 2023 r. dopiero 18 maja i wówczas dowiemy się, czy uzyskał dodatni wynik finansowy.

mBank i Bank Millennium już zdradziły mediom, że po pierwszym kwartale br. będą na plusie, pomimo sporych (blisko miliardowych) rezerw na ryzyko prawne.

Santander BP zarobił ponad 1 mld zł netto w I kw., a lobbuje za ustawą ratunkową dla banków

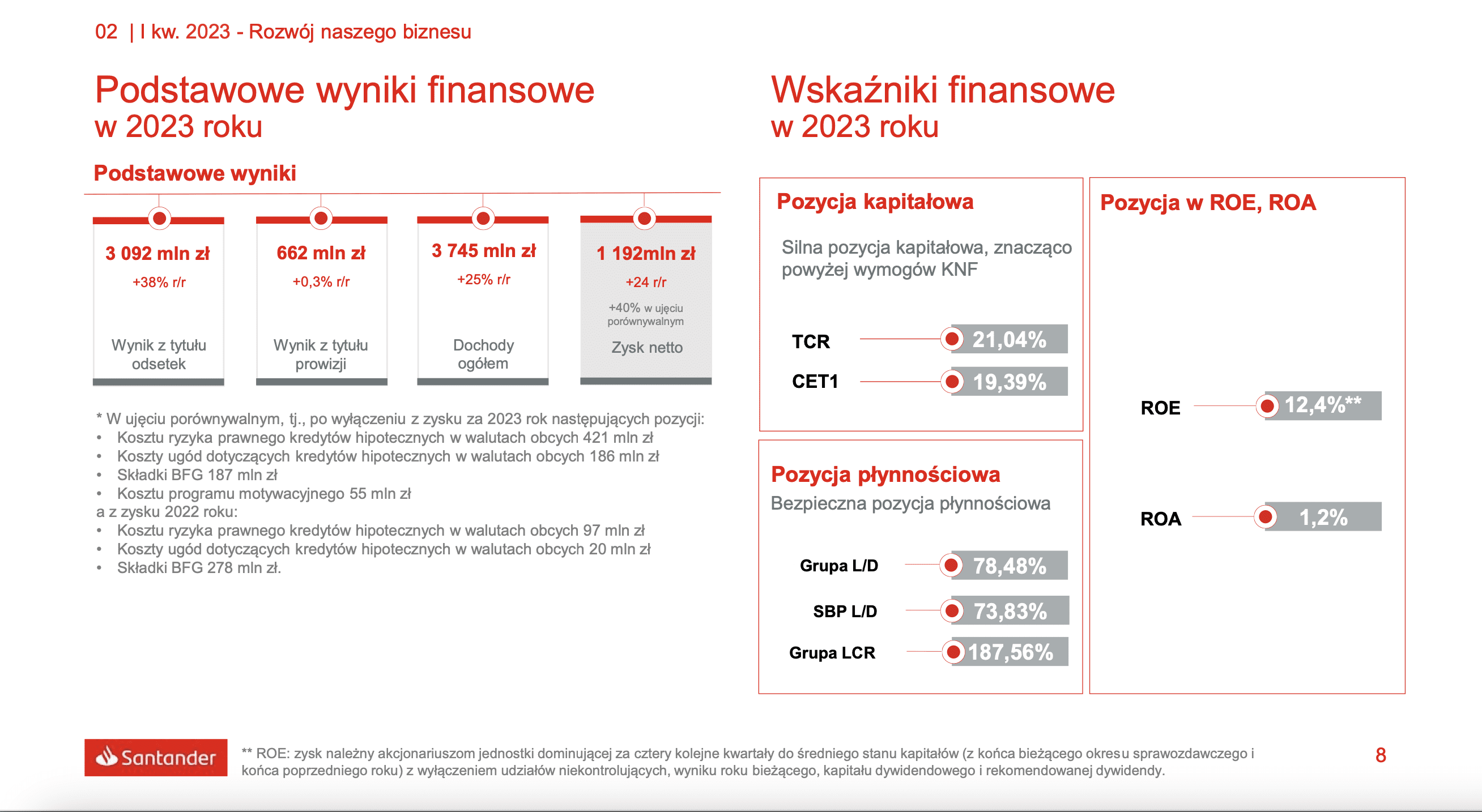

W dniu 25 kwietnia 2023 r. sprawozdanie kwartalne opublikował Santander BP. Wynika z niego, że bank osiągnął w trzech pierwszych miesiącach tego roku spory zysk na poziomie 1,19 mld zł netto, czyli o 4 proc. więcej niż rok temu.

Szczególnie dużo bank zarobił na odsetkach – wynik odsetkowy, stanowiący różnicę pomiędzy oprocentowaniem kredytów a oprocentowaniem depozytów, wyniósł aż 3,09 mld zł. Do tego bank dołożył jeszcze 662,4 mln zł zysku na opłatach i prowizjach.

Jak widać, kondycja finansowa polskiego oddziału hiszpańskiej grupy bankowej Santander jest bardzo stabilna. Pomimo to, rękami swoich prawników, bank ten próbuje przekonać opinię publiczną do wprowadzenia ustawy frankowej ratującej banki przed skutkami niekorzystnych dla nich rozstrzygnięć TSUE oraz sądów powszechnych.

Prawnicy banku Santander BP na łamach Business Insider próbowali niedawno przekonać opinię publiczną, że czarne jest białe a białe jest czarne, interpretując w pokrętny sposób wydany przez TSUE w dniu 16 marca 2023 r. wyrok do polskiej sprawy C-6/22, będący następstwem trzech pytań prejudycjalnych zadanych Trybunałowi przez Sąd Rejonowy dla Warszawy – Woli.

TSUE w przywołanym wyroku jednoznacznie stwierdził, że regulacje wprowadzane przez państwo członkowskie w zakresie skutków unieważnienia wadliwej umowy kredytowej nie mogą ograniczać ochrony konsumenta gwarantowanej w unijnej Dyrektywie 93/13.

Co istotne, ochrona ta powinna obowiązywać także po unieważnieniu umowy, a straty wynikające z usunięcia z umowy niedozwolonego postanowienia nie mogą być podzielone po równo pomiędzy konsumenta a bank. W takim przypadku zniweczony zostałby odstraszający cel Dyrektywy, który ma działać na przedsiębiorców (również banki) w ten sposób, aby zniechęcać ich do stosowania nieuczciwych praktyk.

Chociaż wydźwięk powyższego wyroku jest jednoznacznie korzystny dla Frankowiczów, prawnicy banku Santander BP uznali, że TSUE dał w ten sposób instytucjom państwowym „zielone światło” do wdrożenia ustawy frankowej, nad którą pracuje KNF. Co więcej, eksperci banku twierdzą, że przy przewalutowaniu kredytów frankowych na złotówki, tak jakby od początku były zaciągnięte w PLN, nie doszłoby do równego podziału strat, bo to banki przejęłyby na siebie całość kosztów ryzyka kursowego.

Rekomendowane przez TSUE przywrócenie sytuacji faktycznej i prawnej kredytobiorcy sprzed zawarcia wadliwej umowy, według prawników Santandera, zostałoby zrealizowane poprzez rozliczenie umowy frankowej, tak jakby od początku została zawarta w złotówkach.

Jak widać, Szef KNF Jacek Jastrzębski znalazł w prawnikach hiszpańskiego banku Santander stronników, którzy zaczęli promować opracowywaną przez niego koncepcję ustawy, pomimo że przez długi czas bank ten bardzo krytycznie odnosił się do inicjatywy dotyczącej ugód. Santander po wielu miesiącach oporu uruchomił autorski program ugód, ale warunki oferowane

Frankowiczom są o wiele mniej korzystne niż zarekomendował Przewodniczący KNF. Dlatego tak zaskakuje najnowsza postawa hiszpańskiego banku, który – podobnie jak inne doskonale radzące sobie banki działające w Polsce – wyciąga do polskiego państwa rękę po pomoc i domaga się ustawy.

Kto obecnie optuje za ustawą frankową, a przez wiele lat nie chciał słyszeć o takiej koncepcji?

Po wyjątkowo niekorzystnej dla sektora bankowego opinii Rzecznika Generalnego TSUE do sprawy C-520/21 (dot. tzw. wynagrodzenia za korzystanie z kapitału) wygłoszonej w dniu 16 lutego 2023 r. banki zaczęły panicznie szukać ratunku w koncepcji ustawy.

Jej założenia przygotował Szef KNF Jacek Jastrzębski, który od grudnia 2020 roku próbował dobrowolnie nakłonić banki do oferowania Frankowiczom ugód polegających na przewalutowaniu kredytów frankowych na złotówki, tak jakby zostały zaciągnięte w PLN.

Wówczas większość banków była wobec tego pomysłu bardzo niechętna i tylko pojedyncze banki po miesiącach zwłoki uruchomiły programy ugód na warunkach KNF (były to PKO BP, BOŚ oraz ING Bank), pozostałe w ogóle nie odpowiedziały na wezwanie Szefa KNF lub zaczęły oferować wybranym kredytobiorcom ugody na wiele gorszych warunkach.

Prezes mBanku kiedyś PRZECIWKO ugodom z Frankowiczami i ustawie, dzisiaj lobbuje ZA

Dobrym przykładem na to jak optyka może się zmienić jest mBank oraz jego Prezes Cezary Stypułkowski. Przez długie lata wypowiadał on się bardzo pogardliwie o Frankowiczach i nie chciał słyszeć o żadnym dogadywaniu się z tą grupą klientów.

Z czasem, gdy mBank zaczął przegrywać w sądach 95 proc. spraw, zarząd banku jesienią 2022 roku zdecydował się na uruchomienie powszechnego programu ugód na własnych warunkach, innych niż zaproponował Szef KNF.

Życie zmusiło jednak pana Stypułkowskiego do wolty w poglądach. W dniu 24 kwietnia br. w mediach pojawił się komunikat, że mBank dołącza do grona banków oferujących ugody na podstawie propozycji Przewodniczącego KNF.

Od pewnego czasu C. Stypułkowski wypowiada się w mediach za ustawą, nad którą prace trwają w KNF i ocenia takie rozwiązanie za sprawiedliwe, chociaż nadal utrzymuje, że Frankowicze będą w ten sposób faworyzowani na tle innych klientów.

Według niedawnej wypowiedzi Prezesa mBanku, rozwiązanie ustawowe polegające na tym, że konsument zostałby potraktowany tak jakby od początku zawarł kredyt złotowy, byłoby zgodne z orzecznictwem TSUE i SN.

Dla zobrazowania jak mocno ewoluowały poglądy Prezesa Stypułkowskiego warto tutaj przypomnieć, że jeszcze w marcu 2021 r. twierdził on w mediach, że po konwersji kredytów frankowych zgodnie z koncepcją Przewodniczącego KNF bank znalazłby się na granicy spełnienia wymogów kapitałowych, a cała operacja kosztowałaby go aż 5,5 mld zł.

Teraz okazuje się, że dla banku te kilka miliardów złotych to nic, w porównaniu do potencjalnych kosztów unieważnienia wszystkich umów frankowych. Do takiego stanowiska Prezes mBanku musiał widocznie dojrzeć.

Związek Banków Polskich kilka lat temu storpedował tzw. prezydencki projekt ustawy frankowej, teraz wspiera KNF w pracach nad podobnym rozwiązaniem systemowym

Związek Banków Polskich od niedawna ma nowego Prezesa. Na fotelu Szefa ZBP po 30 latach Krzysztofa Pietraszkiewicza zastąpił – piastujący do niedawna funkcję Wiceprezesa – Tadeusz Białek. Nie zapowiada to jednak zmiany w retoryce ZBP i w aktualnym podejściu do prac nad nową ustawą frankową lub – jak ją określają niektórzy – „antyfrankową”, bo jej celem nadrzędnym nie jest pomoc Frankowiczom, ale ograniczenie ilości pozwów składanych do sądów.

W wywiadzie przeprowadzonym już po ogłoszeniu decyzji o wyborze na stanowisko Prezesa ZBP Tadeusz Białek ocenił, że regulacja ustawowa byłaby korzystna dla sektora bankowego i sądów, ale także dla kredytobiorców spłacających rzetelnie swoje zobowiązania.

Co więcej, takie rozstrzygnięcie zrównałoby sytuację Frankowiczów z kredytobiorcami złotowymi, tym samym ci pierwsi nie byliby faworyzowani i postawieni w uprzywilejowanej pozycji wobec reszty kredytobiorców. Jak widać nowy Prezes ZBP podąża śladem swojego poprzednika, który w ostatnim czasie mocno wspierał KNF w pracach nad nową ustawą. Nie zawsze jednak był zwolennikiem systemowego rozwiązania.

Warto tu przypomnieć, że dotychczasowy Prezes ZBP Krzysztof Pietraszkiewicz miał duży udział w storpedowaniu prac nad tzw. prezydencką ustawą frankową zakładającą przewalutowanie kredytów w CHF na złotówki po kursie z dnia zawarcia lub tzw. „kursie sprawiedliwym”.

W roku 2019 K. Pietraszkiewicz apelował do Prezydenta RP oraz Posłów, aby szukali lepszych rozwiązań niż zmuszanie banków do przewalutowania kredytów frankowych na złotówki. Przyniosło to określony skutek, bo nowelizacja ustawy o wsparciu kredytobiorców przeszła przez Sejm bez zapisów o powołaniu tzw. Funduszu Konwersji przeznaczonego na pokrycie kosztów przewalutowania kredytów frankowych.

Nakłanianie banków do konwersji kredytów frankowych na złotówki K. Pietraszkiewicz określał przed laty jako bezprawną ingerencję we wcześniej zawarte umowy i groził polskim władzom sądami arbitrażowymi oraz roszczeniami przeciwko Skarbowi Państwa ze strony zagranicznych właścicieli banków działających w Polsce.

Natomiast kilka tygodni temu, jeszcze jako urzędujący Prezes ZBP, Krzysztof Pietraszkiewicz apelował do wszystkich ugrupowań politycznych, aby jak najszybciej pochyliły się nad projektem ustawy, nad którą pracuje KNF. Tym samym opowiedział się za rozwiązaniem, które kilka lat temu skutecznie blokował.