Od momentu wejścia w życie Ustawy o kredycie konsumenckim minęło już 13 lat. Przez cały ten okres banki i firmy pożyczkowe nagminnie naruszały przepisy ustawy i maksymalizowały zyski kosztem zwykłego Kowalskiego, który zdecydował się na zaciągnięcie kredytu lub pożyczki konsumenckiej. W wielu przypadkach banki pobierały gigantyczne prowizje, sięgające nawet 60% kwoty udostępnionego klientowi kredytu. Nie jest to jedyny „grzech” banków związany z kredytami konsumenckimi. Nie dość że wysokość prowizji zwala z nóg, to dodatkowo banki naliczają od niej odsetki (pobierają podwójne wynagrodzenie). Na szczęście problemowi zaczęły przyglądać się kancelarie prawne, które „zjadły zęby” na sporach sądowych z bankami. Przez lata kancelarie te pomagały Frankowiczom, którzy obecnie są w bardzo dobrej sytuacji (wygrywają z bankami 99% spraw), a teraz zaczęły przyglądać się kredytom i pożyczkom konsumenckim. Okazuje się, że w większości umów największych banków (m.in. Alior Banku, PKO BP) figurują naruszenia przepisów dające konsumentowi prawo do skorzystania z Sankcji Kredytu Darmowego. W takiej sytuacji kredytobiorca oddaje bankowi tylko kapitał kredytu, bez prowizji, bez opłat oraz bez odsetek.

- Jednym z najbardziej rażących naruszeń przepisów i elementarnych zasad moralnych, których dopuszczają się banki wobec konsumentów, jest pobieranie gigantycznych prowizji za udzielenie kredytu lub pożyczki konsolidacyjnej albo gotówkowej. Nierzadko wysokość prowizji przekracza 60% kwoty faktycznie udostępnionej kredytobiorcy.

- Jakby tego było mało, banki naliczają niemałe odsetki nie tylko od środków przekazanych kredytobiorcy, ale także od kwoty prowizji. Pobierają więc podwójne wynagrodzenie.

- Nieuczciwe umowy kredytów i pożyczek konsumenckich wzięły pod lupę kancelarie prawne, które pomagały Frankowiczom w sporach z bankami. Wyniki analiz są zatrważające – znaczny odsetek tych umów zawiera naruszenia przepisów Ustawy o kredycie konsumenckim, które dają konsumentowi prawo do zwrotu samego kapitału, bez odsetek, prowizji i opłat (jest to tzw. Sankcja Kredytu Darmowego).

- SKD jest sposobem na anulowanie olbrzymich prowizji i uzyskanie darmowego kredytu. Jeśli bank dobrowolnie nie uzna oświadczenia konsumenta o woli skorzystania z SKD, sprawa trafia do sądu. Wyroki uznające roszczenia konsumentów z tytułu SKD już zapadają. Przełomem – podobnie jak w przypadku Frankowiczów – może być pierwszy wyrok TSUE. Pytania prejudycjalne w tej sprawie już trafiły do unijnego Trybunału.

Najpoważniejsze przewinienia banków w umowach kredytów konsumenckich

Przez kilkanaście lat opinia publiczna nie zdawała sobie sprawy ze skali naruszeń przepisów Ustawy o kredycie konsumenckim, których dopuszczały się banki i instytucje parabankowe. Ustawa weszła w życie w roku 2011 i wprowadziła instytucję Sankcji Kredytu Darmowego, jako efekt implementacji do polskiego porządku prawnego unijnej dyrektywy w sprawie umów o kredyt konsumencki 2008/48/WE.

W ostatnich latach media nagłaśniały problemy Frankowiczów. Banki liczyły więc na to, że bezkarnie będą dalej łamać przepisy w celu maksymalizowania swoich zysków. Dzięki kancelariom prawnym, które tym razem na zlecenie kredytobiorców złotowych zaczęły analizować treść umów kredytów i pożyczek konsumenckich, wyszło na jaw że skala naruszeń przepisów w tych umowach jest ogromna.

Wyjaśnijmy czym jest umowa kredytu konsumenckiego podlegająca pod regulacje wspomnianej wyżej ustawy. Jest to umowa kredytu bądź pożyczki zaciągnięta przez osobę/osoby posiadające status konsumenta o wartości nieprzekraczającej 255.550 zł. Najczęściej chodzi o kredyty i pożyczki gotówkowe, ratalne, konsolidacyjne. Takich umów funkcjonuje w polskim obrocie prawnym około 18 mln.

Przeprowadzone do tej pory przez prawników analizy treści umów oferowanych zarówno przez instytucje parabankowe, jak i największe polskie banki przyniosły zatrważające wnioski. Większość tych umów zawiera wady prawne, przy tym na ogół nie chodzi o drobne formalne uchybienia, które nie godzą w interesy klientów albo o postawienie przecinka w niewłaściwym miejscu – jak twierdzi Prezes ZBP Tadeusz Białek – ale o poważne nadużycia odbijające się negatywnie na sytuacji konsumentów.

Przyjrzyjmy się najczęstszym naruszeniom przepisów i nieuczciwym praktykom, których dopuszczają się banki w umowach kredytów konsumenckich:

- pobieranie ogromnych prowizji sięgających nieraz ponad 60% kwoty kredytu

- naliczanie odsetek od skredytowanej prowizji, która od razu trafia na rachunek banku (podwójne wynagrodzenie banku)

- nieinformowanie konsumenta o zawyżonej podstawie naliczania odsetek

- podawanie błędnego RRSO

- brak wszystkich elementów umowy wymienionych w art. 30 Ustawy o kredycie konsumenckim

- nieinformowanie klienta o prawie do zwrotu przez bank części prowizji w przypadku przedterminowej spłaty kredytu

Gigantyczne prowizje od kredytów konsumenckich pobierane przez czołowe banki. Zobacz jak to wygląda na przykładach umów Alior Banku i banku PKO BP

Aby zobrazować skalę naruszeń przepisów i stosowania przez czołowe polskie banki nieuczciwych praktyk wobec konsumentów przeanalizujmy trzy umowy, które znalazły się pod lupą prawników. We wszystkich tych przypadkach kredytobiorcy walczą o Sankcję Kredytu Darmowego, czyli prawo do zwrotu samego kapitału bez opłat, prowizji i bez odsetek. W jednym przypadku zapadł już nawet wyrok sądu nakazujący bankowi zwrot na rzecz kredytobiorcy kosztów kredytu.

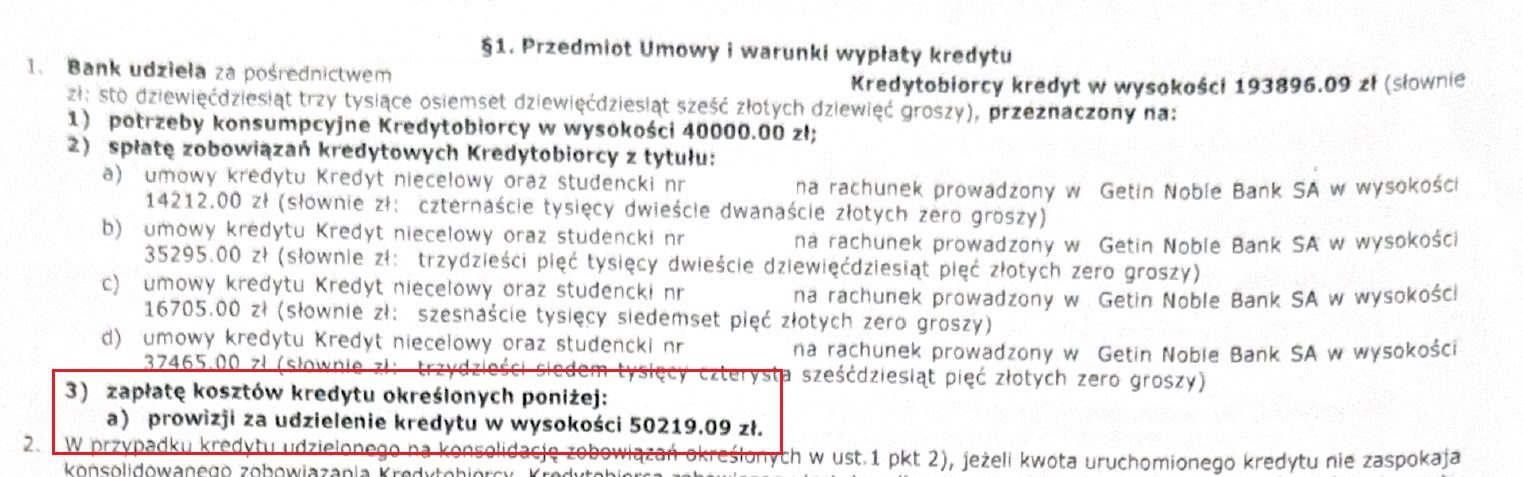

Alior Bank pobrał prowizję w wysokości 50 tys. zł od kredytu w wysokości 143 tys. zł. Kredytobiorca domaga się SKD a roszczenia wobec banku wynoszą 188 tys. zł!

Kredytobiorca zawarł z Alior Bankiem umowę kredytu konsolidacyjnego na kwotę 193.896,09 zł, przy czym otrzymał od banku do dyspozycji na cele konsumpcyjne 40 tys. zł oraz 103.677 zł przeznaczone na spłatę czterech kredytów niecelowych i studenckich zaciągniętych przez niego wcześniej w Getin Noble Banku.

Łącznie Alior Bank udostępnił kredytobiorcy środki w wysokości 143.677 zł i za to zażyczył sobie prowizji w wysokości 50.219,09 zł. Prowizja została wliczona w kwotę kredytu i bank naliczał odsetki nie od sumy 143.677 zł ale od wyższej kwoty tj. 193.896,09 zł. Nie dość zatem, że pobrał prowizję sięgającą około 35% wartości faktycznie udostępnionych kredytobiorcy środków, to jeszcze naliczał odsetki od tej prowizji (pobierał podwójne wynagrodzenie). Po skonsultowaniu treści umowy z kancelarią prawną kredytobiorca zdecydował się walczyć o Sankcję Kredytu Darmowego, a jego roszczenia wobec banku wynoszą 188 tys. zł

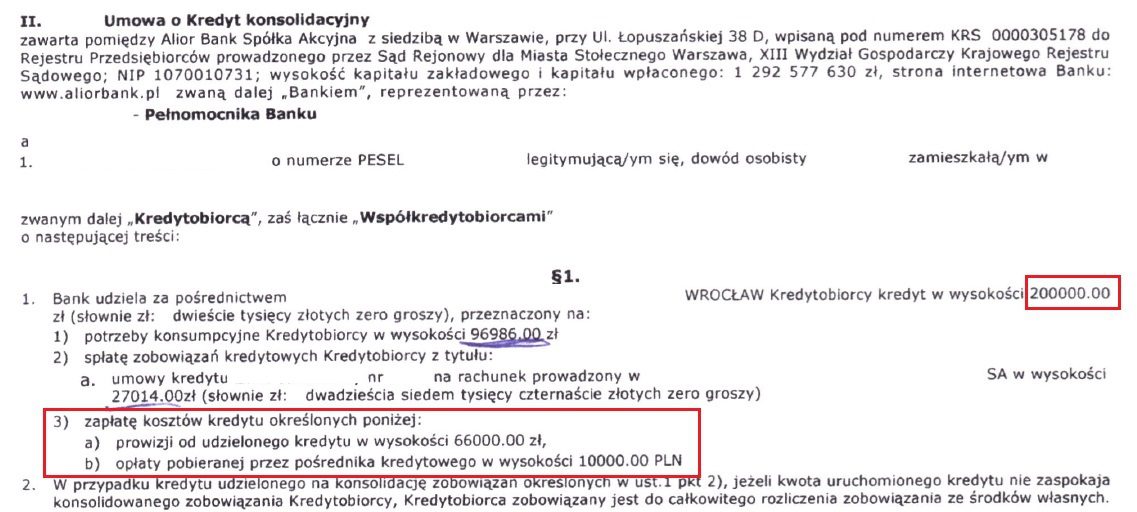

Alior Bank pobrał z tytułu kredytu konsolidacyjnego gigantyczne prowizje i opłaty sięgające ponad 61% kwoty udostępnionego kredytu!

Alior Bank bije kolejne rekordy jeśli chodzi o wysokość prowizji i opłat pobieranych od kredytów konsumenckich oraz stosowanie nieuczciwych praktyk wobec konsumentów. Oto kolejny przykład.

Bank udostępnił kredytobiorcy środki w wysokości 120 tys. zł, z czego kwota 96.986 zł została przeznaczona na potrzeby konsumpcyjne kredytobiorcy a 27.014 zł na spłatę innych jego zobowiązań.

Za tę usługę Alior Bank pobrał gigantyczną prowizję w wysokości 66 tys. zł plus opłatę dla pośrednika kredytowego w wysokości 10 tys. zł. Suma 76 tys. zł została doliczona do kwoty kredytu i w ten sposób bank naliczał odsetki nie od 120 tys. zł ale od 200 tys. zł. Nie dość że zarobił krocie na prowizjach i opłatach, których suma wyniosła ponad 61% kwoty faktycznie oddanej kredytobiorcy do dyspozycji, to jeszcze naliczał sobie odsetki od mocno zawyżonej kwoty kredytu.

Wygrana kredytobiorczyni z bankiem PKO BP w Malborku. SKD uwzględniona, bank musi zwrócić kwotę ponad 26 tys. zł oraz pokryć koszty procesu

Sąd Rejonowy w Malborku w dniu 28 sierpnia 2024 r. wydał korzystny dla konsumenta wyrok w sprawie o sygn. I C 298/24, która dotyczyła zapłaty w związku z Sankcją Kredytu Darmowego a toczyła się przeciwko bankowi PKO BP. Sprawa została zainicjowana pozwem wniesionym do sądu w dniu 22 stycznia 2024 r.

Sąd w Malborku uznał roszczenia kredytobiorczyni za zasadne i zasądził na jej rzecz od banku PKO BP kwotę 26.009,86 zł z odsetkami za opóźnienie należnymi od dnia 30 grudnia 2023 r. do dnia zapłaty plus zwrot kosztów procesu w wysokości 4.617 zł z odsetkami za opóźnienie.

Przybywa pozwów sądowych o SKD. Konsumenci mogą anulować gigantyczne prowizje i odzyskać wszystkie koszty pozaodsetkowe i odsetkowe

Na wyżej opisanych przykładach widać jak rażących naruszeń przepisów oraz zachowań nieetycznych dopuszczają się banki względem konsumentów. Na ogół nie chodzi o banalne przewinienia i drobne błędy ale o świadome działanie banków, które próbują oskubać konsumentów maksymalnie jak się da.

Na szczęście konsumenci nie są w tych sytuacjach bezbronni. Ustawodawca zadbał o ich prawa wprowadzając do Ustawy o kredycie konsumenckim z 2011 roku art. 45, który mówi o prawie do skorzystania z Sankcji Kredytu Darmowego (SKD) jeśli bank naruszy przepisy tejże ustawy. Wówczas konsument musi w terminie maksymalnie roku od dnia wykonania umowy złożyć w banku pisemne oświadczenie o woli skorzystania z SKD.

W takiej sytuacji kredytobiorca ma prawo zwrócić do banku sam kapitał kredytu, bez odsetek i kosztów pozaodsetkowych (w tym prowizji i opłat). Nie chodzi tylko o obniżenie kolejnych rat do wysokości kapitału ale także o obowiązek zwrotu przez bank wszystkich wpłaconych już przez kredytobiorcę kosztów (prowizji, opłat) i odsetek. Posiadacze omówionych wyżej przykładowych umów, gdzie banki „na dzień dobry” pobrały olbrzymie prowizje, mają realne szanse na odzyskanie tych kwot. Jeśli banki dobrowolnie nie uwzględnią oświadczenia konsumenta o SKD, pozostaje droga sądowa. Jak widać na przykładzie sprawy z Malborka dotyczącej kredytu banku PKO BP, sądy uwzględniają roszczenia kredytobiorców.

Sektor bankowy próbuje uniknąć odpowiedzialności za wadliwe i nieuczciwe kredyty konsumenckie

W sądach lawinowo przybywa pozwów dotyczących SKD. W 2021 roku było ich zaledwie 100-200, a w 2024 roku ilość pozwów związanych z umowami kredytów konsumenckich urosła do 10 tysięcy. Potencjał do pozywania banków jest ogromny, bo w obrocie prawnym funkcjonuje około 18 milionów umów podlegających pod regulacje Ustawy o kredycie konsumenckim. Przeprowadzone do tej pory analizy wielu tego typu umów pozwalają przypuszczać, że znaczny odsetek z nich zawiera mniej lub bardziej poważne błędy.

Sektor bankowy doskonale zdaje sobie sprawę ze skali naruszeń i szuka wsparcia gdzie się da. Chociaż przez kilkanaście lat banki nie dopatrzyły się błędów w implementacji do ustawy z 2011 roku przepisów unijnej Dyrektywy 2008/48/WE, tak teraz twierdzą że państwo polskie błędnie zaimplementowało przepisy unijne, szukają wsparcia za granicą i w kraju.

ZBP konsultuje się z Europejską Federacją Bankową. Ponadto lobbuje w resortach sprawiedliwości i finansów a także w UOKiK za natychmiastowym wprowadzeniem zmian legislacyjnych. Domaga się ograniczenia stosowania SKD do najpoważniejszych przypadków naruszeń przepisów oraz wprowadzenia mechanizmu miarkowania sankcji tj. dostosowywania wymiaru sankcji nakładanych na banki do stopnia przewinienia.

Jak zwykle banki obudziły się z ręką w nocniku. Polskie sądy już sześć razy skierowały pytania prejudycjalne w sprawie SKD do TSUE. Ostatnio zrobił to Sąd Rejonowy w Łodzi, a wcześniej sądy w Warszawie i w Krakowie. Biorąc pod uwagę prokonsumencką postawę TSUE, której dał on wyraz w wielu wyrokach dotyczących wadliwych kredytów frankowych, istnieje duże prawdopodobieństwo, że w sprawie kredytów konsumenckich unijny Trybunał nie wyłamie się z dotychczasowej linii orzeczniczej i także stanie po stronie konsumentów.

Podsumowanie

Banki uświadomiły sobie, że będą musiały zapłacić za nieuczciwe praktyki stosowane całymi latami wobec konsumentów. Szefostwo ZBP próbuje wmówić opinii publicznej, że konsumenci i wspierające ich kancelarie prawne doszukują się w umowach błahych błędów, typu źle postawiony przecinek.

Gigantyczne prowizje, odsetki naliczane od prowizji czy wprowadzanie konsumentów w błąd co do wysokości RRSO nijak nie kwalifikują się do kategorii drobnych naruszeń. Banki świadomie łamały prawo i osiągały ogromne zyski kosztem milionów polskich konsumentów.

Przepisy Ustawy o kredycie konsumenckim wyraźnie mówią o tym, że konsument ma prawo do darmowego kredytu jeśli kredytodawca złamie przepisy ustawy. Choć banki rzadko przystają dobrowolnie na SKD, to sądy już zaczynają rozumieć problem i coraz częściej uwzględniają roszczenia konsumentów.

Kluczowe dla ukształtowania się prokonsumenckiego orzecznictwa polskich sądów będzie stanowisko TSUE, podobnie jak u Frankowiczów stało się to po przełomowym wyroku w sprawie Dziubak vs. Raiffeisen z 2019 roku. Właśnie tego najbardziej obawia się sektor bankowy, bo pierwsze pytania prejudycjalne w sprawie SKD już trafiły do TSUE.