Jedna z trzech najważniejszych na świecie agencji ratingowych – agencja Moody’s zmieniła perspektywę dla sektora bankowego w Polsce ze stabilnej na negatywną. Powodem negatywnej oceny perspektyw działalności polskich banków jest prognozowany zerowy wzrost gospodarczy w 2023 roku, wysoka inflacja ograniczająca możliwości rozwoju sektora, wzrost kosztów finansowania oraz pogorszenie jakości kredytów. Według agencji Moody’s, największe polskie banki utrzymają rentowność, ale stabilnej działalności średnich banków zagrażają wysokie koszty wakacji kredytowych, wyższe niż dotąd rezerwy oraz inne obciążenia związane ze zdarzeniami jednorazowymi. Czy bankom w Polsce grozi bankructwo? Według komunikatu Szefa KNF przygotowanego na październikową rozprawę przed TSUE, nie można wykluczyć scenariusza upadłości jednego lub kilku banków w Polsce. Bliski upadłości jest Getin Bank znajdujący się w stanie przymusowej restrukturyzacji. Problemy mają także inne banki, w tym Bank Millennium objęty przez KNF programem naprawczym. Kolejne banki raportują gigantyczne straty za III kwartał 2022.

- W sierpniu br. polskie banki wzięła pod lupę agencja Fitch, a teraz druga z najbardziej liczących się na świecie agencji ratingowych – Moody’s negatywnie oceniła perspektywy polskiego sektora bankowego. To zapowiedź obniżenia ratingów banków działających w Polsce.

- Kondycja finansowa polskiego sektora bankowego uległa drastycznemu pogorszeniu, do czego znacząco przyczyniły się koszty rządowych wakacji kredytowych oraz dodatkowe rezerwy na ryzyko prawne związane z kredytami we franku szwajcarskim.

- Przewodniczący KNF zasygnalizował możliwość bankructwa jednego lub nawet kilku banków z portfelami kredytów w CHF, jeżeli zanegowane zostanie prawo do tzw. wynagrodzenia za bezumowne korzystanie z kapitału. Straty sektora bankowego w takim wariancie zostały wycenione na 100 mld zł.

- Kolejne banki sygnalizują straty na działalności za 2022 rok. W III kwartale br. ujemny wynik finansowy zaraportuje co najmniej siedem polskich banków notowanych na GPW – Bank Millennium, mBank, PKO BP, PEKAO S.A., ING Bank, BNP Paribas oraz Alior Bank.

- Kazus z przymusową restrukturyzacją i prawdopodobną upadłością Getin Banku powinien być nauczką dla Frankowiczów z innych banków, aby jak najszybciej podjęli kroki prawne w kierunku unieważnienia wadliwej umowy frankowej i zdążyli uzyskać prawomocny wyrok zanim bank popadnie w poważniejsze tarapaty.

Agencja Moody’s negatywnie ocenia perspektywę działania banków w Polsce

W środę 2 listopada agencja Moody’s przekazała komunikat na temat zmiany perspektywy dla polskiego sektora bankowego ze stabilnej na negatywną. Agencja przypisuje nadanym już ratingom perspektywy od pozytywnej, poprzez stabilną do negatywnej, dlatego komunikat ten oznacza prawdopodobne obniżenie w niedalekiej przyszłości poziomu ratingu polskich banków.

Powodem takiej oceny działalności banków przez agencję Moody’s jest prognozowane spowolnienie gospodarcze w Polsce, zerowy wzrost gospodarczy w 2023 roku, wysoka inflacja wpływająca na ograniczenie możliwości rozwoju sektora bankowego, wyższe koszty działalności banków i pogorszenie się jakości kredytów.

Wysokie stopy procentowe oraz rosnące koszty życia kredytobiorców przełożą się na problemy ze spłacalnością kredytów. Agencja zauważa, że najbardziej dotkliwie odczują to osoby, które zadłużyły się przy rekordowo niskich stopach procentowych w 2020 roku. W przypadku kredytów hipotecznych, zaległości w spłatach zostaną odroczone na skutek wprowadzenia rządowych wakacji kredytowych.

Ratingi polskich banków zostały już obniżone przez agencję Fitch

Warto przypomnieć, że w sierpniu br. druga z trójki największych agencji ratingowych – agencja Fitch, obniżyła ocenę środowiska operacyjnego dla polskich banków z poziomu „bbb+” na „bbb”.

Jednocześnie obniżeniu uległ krótko oraz długoterminowy rating Banku Millennium, a ratingi mBanku i banku BNP Paribas zostały umieszczone na liście obserwacyjnej ze wskazaniem negatywnym.

Swoją decyzję agencja Fitch uzasadniła horrendalnymi kosztami związanymi z rządowymi wakacjami kredytowymi, które znacząco wpływają na rentowność banków, podobnie jak prognozowane spowolnienie gospodarcze i wysoki poziom ingerencji państwa w sektor bankowy.

Czy polskim bankom grozi bankructwo?

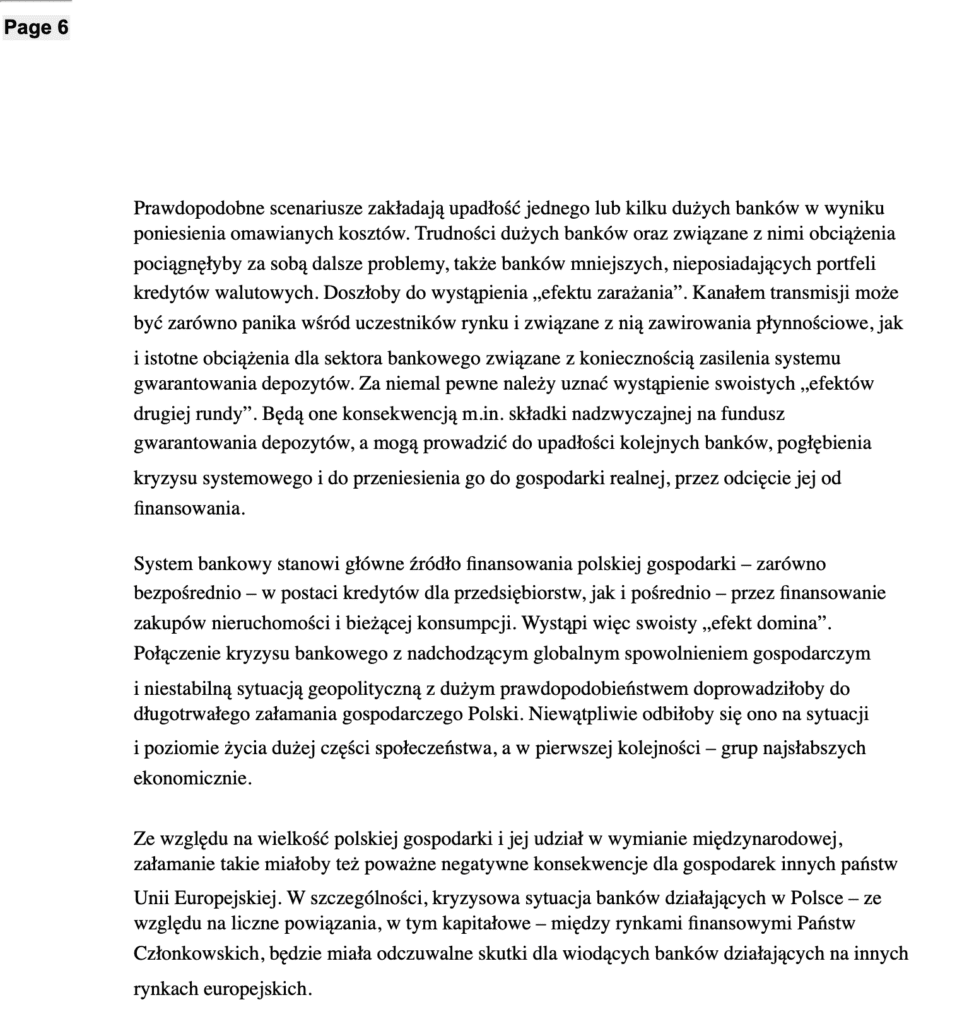

Według Przewodniczącego KNF Jacka Jastrzębskiego, jednemu lub nawet kilku polskim bankom posiadającym portfele kredytów frankowych grozi upadłość, jeżeli zanegowane zostanie prawo banków do tzw. wynagrodzenia za bezumowne korzystanie z kapitału.

Takie prognozy znalazły się w oficjalnym komunikacie Szefa KNF przygotowanym na rozprawę przed TSUE w dniu 12 października br. w polskiej sprawie dotyczącej wynagrodzenia stron po unieważnieniu abuzywnej umowy frankowej.

Na razie bliski upadłości jest Getin Bank posiadający pokaźny portfel kredytów frankowych wyceniany na 8,8 mld zł. Od 30 września bank znajduje się w stanie przymusowej restrukturyzacji, a Bankowy Fundusz Gwarancyjny zapowiada rychłe zgłoszenie do sądu wniosku o upadłość. Począwszy od 2016 roku Getin Bank notował rokrocznie straty na poziomie około 0,5 mld zł, co doprowadziło do całkowitego wyczerpania się funduszy własnych.

Problemy ma Bank Millennium, który wykazał za III kwartał 2022 roku stratę na poziomie 1 mld zł. Przyczyną ujemnego wyniku finansowego było jednorazowe zaksięgowanie kosztów wakacji kredytowych w wysokości 1,42 mld zł oraz dodatkowe rezerwy na ryzyko prawne związane z kredytami frankowymi na poziomie 498,1 mld zł. Wartość kapitałów własnych Banku Millennium spadła w porównaniu do końcówki 2020 roku o blisko połowę. Bank nie spełnia wymogów regulacyjnych dotyczących poziomu kapitału, w związku z czym od lipca br. został objęty przez KNF programem naprawczym.

Na 8 listopada mBank zapowiedział publikację raportu kwartalnego. Analitycy przewidują, że strata banku w okresie lipiec – wrzesień 2022 może wynieść nawet 2,3 mld zł. Straty zanotuje także pięć innych dużych banków notowanych na GPW, w tym tacy giganci jak PKO BP oraz PEKAO S.A. Strat nie unikną też ING Bank, BNP Paribas oraz Alior Bank.

Pogorszenie się wyników polskiego sektora bankowego to w dużym stopniu efekt obciążeń związanych z wprowadzeniem wakacji kredytowych dla posiadaczy hipotek złotowych. Sektor bankowy mógł w wyniku tego utracić nawet 12 mld zł przychodów.

Dużym bankom, takim jak kontrolowany przez Skarb Państwa PKO BP, z pewnością nie grozi upadłość. Natomiast średnie banki, w tym Bank Millennium i mBank, mogą znaleźć się w poważniejszych tarapatach, zwłaszcza że ich wynik finansowy mocno obciążają rezerwy na ryzyko związane z procesami sądowymi dotyczącymi kredytów frankowych.

Kazus Getin Banku to nauczka dla Frankowiczów

Pomimo pogarszających się wyników finansowych Getin Banku i alarmujących doniesień na temat możliwej upadłości banku, wielu Frankowiczów zwlekało z decyzją o złożeniu pozwu w związku z kredytem frankowym. Pod koniec września spełnił się czarny scenariusz – bank został objęty przymusową restrukturyzacją.

Proces ten znacząco utrudnia dochodzenie roszczeń z tytułu kredytów w CHF. Według obowiązujących przepisów, wobec majątku podmiotu w stanie restrukturyzacji nie można wszczynać postępowań zabezpieczających i egzekucyjnych. W razie jeżeli bank dobrowolnie nie odda zasądzonych wyrokiem kwot, niemożliwe jest wyegzekwowanie ich przez komornika.

W momencie gdy zostanie ogłoszona upadłość Getin Banku, co według zapowiedzi BFG nastąpi w ciągu kilku lub maksymalnie kilkunastu miesięcy, dochodzenie roszczeń będzie jeszcze bardziej skomplikowane, bo do resztek majątku ustawi się kolejka wierzycieli. Z dużym prawdopodobieństwem roszczenia Frankowiczów nie zostaną zaspokojone, ponieważ na czele kolejki jest BFG domagający się zwrotu 6,5 mld zł, które wyłożył na proces restrukturyzacji.

Przypadek Getin Banku powinien być nauczką dla Frankowiczów z innych banków. Nie warto czekać na kolejne sygnały dotyczące pogarszającej się kondycji finansowej poszczególnych banków, bo wkrótce może być za późno na dochodzenie roszczeń.

Najlepszym rozwiązaniem dla wszystkich kredytobiorców frankowych – zarówno posiadaczy kredytów aktywnych, jak i osób ze spłaconymi w całości zobowiązaniami we franku szwajcarskim – jest jak najszybsze złożenie do sądu pozwu przeciwko bankowi i domaganie się unieważnienia abuzywnej umowy.