Zgodnie z przewidywaniami części ekspertów NBP nie schodzi z obranej we wrześniu drogi i nadal obniża koszt pieniądza. Od 5 października główna stopa referencyjna wynosi 5,75 proc. – o 25 punktów bazowych mniej niż przed decyzją. Przełoży się to oczywiście w perspektywie 3 do 6 miesięcy na raty kredytów złotowych. Pośrednio może wpłynąć też na sytuację frankowiczów, niestety – niekoniecznie pozytywnie. Rozluźnianie polityki pieniężnej w sytuacji, gdy inflacja wciąż jest na wysokim poziomie, to w dłuższej perspektywie zła informacja dla osób, które są posiadaczami kredytów w obcej walucie. W tym przypadku niezadowolenie frankowiczów łączy się z… konsternacją banków, które utyskują na to, ile stracą przez niższe stopy procentowe. Internetowi komentatorzy nie pozostawiają na bankowcach suchej nitki i wytykają im hipokryzję. Słusznie?

-

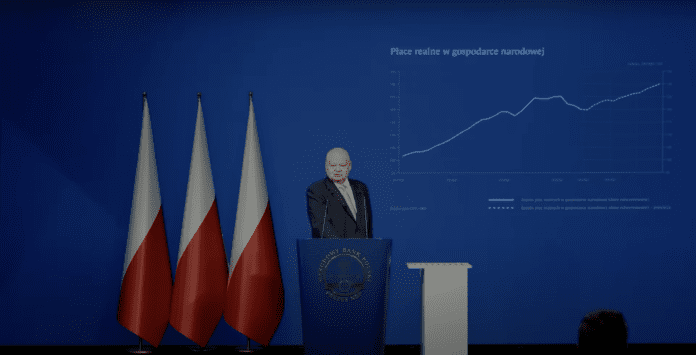

Rada Polityki Pieniężnej drugi miesiąc z rzędu obniża stopy procentowe, a banki liczą, ile stracą wskutek tej decyzji

-

Niższe stopy procentowe spowodują spadek stawki WIBOR, którą oprocentowane są hipoteczne kredyty złotowe i większość produktów kredytowych w Polsce

-

Niestety dla frankowiczów, wraz z obniżką stóp procentowych można się spodziewać kolejnego osłabienia złotówki. Póki co jednak, po wczorajszej decyzji RPP złoty nie tylko nie stracił, ale wręcz zaliczył jednoprocentowy wzrost. Wyjaśniamy, dlaczego tak się stało

-

Banki zdążyły się przyzwyczaić do kilku kwartałów z rekordowymi zyskami i niechętnie witają się z myślą, że następne okresy nie przyniosą im już tak wysokich wyników odsetkowych. Liczą też, ile stracą na decyzjach RPP.

Stopy procentowe w dół, a złotówka w górę. To zaledwie eksces czy nowa reguła?

Po zeszłomiesięcznych obniżkach stóp procentowych frankowicze mieli prawo być zaniepokojeni: jeszcze przed decyzją RPP kurs złotówki zaczął się osłabiać w stosunku do kluczowych walut, co tylko pogłębiło się po wydaniu komunikatu o skali obniżki. Rynek nie był przygotowany na zmianę kosztu pieniądza aż o 75 punktów bazowych, do poziomu 6 proc. Krótko po ogłoszeniu tej „przeceny” złoty osłabił się o 2 proc. względem euro i dolara. Wzrósł również kurs franka szwajcarskiego, co zaniepokoiło tysiące kredytobiorców mających wciąż aktywne zobowiązania w tej walucie.

Po tak dużej obniżce polscy frankowicze spodziewali się w październiku kolejnego szoku na rynku walutowym. Rada Polityki Pieniężnej postanowiła jednak złagodzić swój kurs i w środę ogłosiła, że od 5 października główna stopa referencyjna wynosić będzie 5,75 proc. Obniżka wyniosła więc 25 punktów bazowych. Co ciekawe, nie tylko nie spowodowało to gwałtownego spadku wartości złotego, ale wręcz pozwoliło rodzimej walucie na jednoprocentowy wzrost względem USD. W środę po godzinie 15.00 za dolara trzeba było zapłacić 4,37 zł, a za euro 4,59 zł, frank szwajcarski kosztował zaś 4,78 zł.

Dlaczego reakcja rynku była tym razem tak odmienna niż miesiąc wcześniej? Zdaniem ekspertów wynika to ze skali obniżki. We wrześniu nikt nie spodziewał się, że RPP obniży stopy procentowe do 6 proc., z poziomu 6,75 proc., który obowiązywał przez ostatni rok. Z kolei teraz eksperci przewidywali październikową obniżkę na poziomie od 25 do 50 pb. Rada Polityki Pieniężnej zmieściła się w tej normie i rynek to docenił.

Specjaliści przewidują, że w tym roku może mieć miejsce jeszcze jedna przecena oprocentowania, która wyniesie również 25 pb. Powodem, dla którego RPP obniża koszt pieniądza, jest malejąca inflacja, która we wrześniu wyniosła 8,2 proc. (w skali rdr, z kolei w skali miesiąca jej spadek to 0,4 proc.).

Ile banki stracą na obniżce stóp procentowych i jaka jest reakcja kredytobiorców?

Jak niższe stopy procentowe wpłyną na sytuację polskich kredytobiorców? Ucieszą się złotówkowicze, którzy w perspektywie od 3 do 6 miesięcy (w zależności od tego, czy ich zobowiązania są oparte o WIBOR 3M czy WIBOR 6M) odczują obniżkę swoich rat kapitałowo-odsetkowych. Powodów do radości nie mają raczej frankowicze, którzy z oczywistych względów boją się, że RPP w listopadzie zrobi rynkowi jakąś niespodziankę, co mogłoby przełożyć się na wzrost kursu franka. Jeśliby się tak stało, sądy najprawdopodobniej odnotowałyby kolejny wzrost liczby pozwów o stwierdzenie nieważności umowy: im wyższy kurs franka, tym więcej kredytobiorcy oddadzą w ratach bankom i tym bardziej będą chcieli pozbyć się wadliwych umów.

Banki zwykle nie mają z frankowiczami zbieżnych interesów, ale tym razem jest inaczej. W interesie jednych i drugich jest to, aby Rada Polityki Pieniężnej zrezygnowała z gwałtownych ruchów i nie przeceniała kosztu pieniądza w sposób odbiegający od oczekiwań rynku. Gdy w zeszłym miesiącu stopy procentowe obniżono o 75 pb, banki zaczęły liczyć, ile je to będzie kosztować. Kilka dni po ogłoszeniu decyzji RPP Santander Bank Polska podał, że ów spadek negatywnie wpłynie na wynik z odsetek banku za kolejne 12 miesięcy. Podmiot oszacował negatywny wpływ tego czynnika na kwotę od 390 do 545 mln zł. Z tego 15-20 mln zł to negatywny wpływ, który ma zostać wywarty na wynik Santander Consumer Banku.

Dodatkowo bank oszacował, że obniżka stóp o 1 pp wywrze w perspektywie dwunastomiesięcznej łączny negatywny wpływ na wynik odsetkowy na poziomie 500-700 mln zł. Szacunki bankowców wzbudziły gniew u komentatorów internetowych, głównie kredytobiorców złotowych, którzy są najbardziej zainteresowani tym, co dzieje się ze stopami procentowymi w Polsce. Na Twitterze Internauci wytykają bankowcom moralność Kalego – banki cieszą się i „grabią do siebie”, gdy stopy procentowe rosną, a za nimi zyski odsetkowe tych podmiotów. Gdy tylko koszt pieniądza maleje, zaczynają publicznie żalić się na swój ciężki los w Polsce. Kredytobiorcy złotowi podają przykłady tego, jak wzrosły ich raty po cyklu podwyżek dokonanych przez RPP – w pewnym momencie doszło do sytuacji, w której były dwuipółkrotnie wyższe niż na początku cyklu. Wszystko w imię walki z inflacją.

Niektóre przemyślenia Internautów dotyczą wprost stawki WIBOR. Wskazują oni, że skoro bank nie zadłuża się na rynku, by prowadzić akcję kredytową i wypłaca kredyt ze środków własnych, to stosowanie stawki WIBOR jest wg nich bezprawne – w mniemaniu tej części komentatorów banki nie powinny obarczać kosztami odsetkowymi klientów, skoro same nie ponoszą tych kosztów.

To oczywiście luźne przemyślenia anonimowych Polaków, które pokazują jednak wyraźnie, że obywatele czują się zgnębieni wysokimi ratami swoich kredytów i nie współczują bankom przyszłego obniżenia wyników odsetkowych. Wygląda na to, że bankowcy tak zniechęcili do siebie Polaków, nie tylko tych mających kredyty we frankach, że jakakolwiek kampania wizerunkowa nie pomoże odbudować im kapitału zaufania. A przynajmniej nieprędko.

Subskrybuj nas także na Facebooku oraz Twitter i wspieraj naszą dzialalność poprzez udostępnianie naszych postów. Dziękujemy!