25 kwietnia 2024 roku był bardzo dobrym dniem dla frankowiczów. Izba Cywilna Sądu Najwyższego w końcu wydała długo wyczekiwaną uchwałę III CZP 25/22, odpowiadając na wszystkie z sześciu pytań Pierwszej Prezes, Małgorzaty Manowskiej. Co jeszcze istotniejsze, odpowiedzi Izby Cywilnej Sądu Najwyższego na owe pytania są bardzo korzystne dla kredytobiorców frankowych, czym zaskoczona jest nawet część środowiska prawnego. Jak interpretować uchwałę Izby Cywilnej Sądu Najwyższego? Kogo będzie ona obowiązywać, jak mogą zareagować na nią banki i co w takim razie z ugodami frankowymi?

W niniejszym artykule odpowiadamy m.in. na następujące pytania:

- Jakie są ustalenia pełnego składu Izby Cywilnej SN zawarte w uchwale III CZP 25/22?

- Co o uchwale frankowej myślą pełnomocnicy prawni kredytobiorców?

- Czy po wydaniu uchwały frankowej banki zaczną proponować frankowiczom lepsze ugody?

- Czy roszczenia banków o zwrot kapitału kredytu mogą okazać się przedawnione?

- Jakie będą skutki uchwały SN dla toczących się w Polsce postępowań o nieważność umów i/lub zapłatę?

Izba Cywilna Sądu Najwyższego wydała uchwałę III CZP 25/22. Frankowicze są w pozytywnym szoku

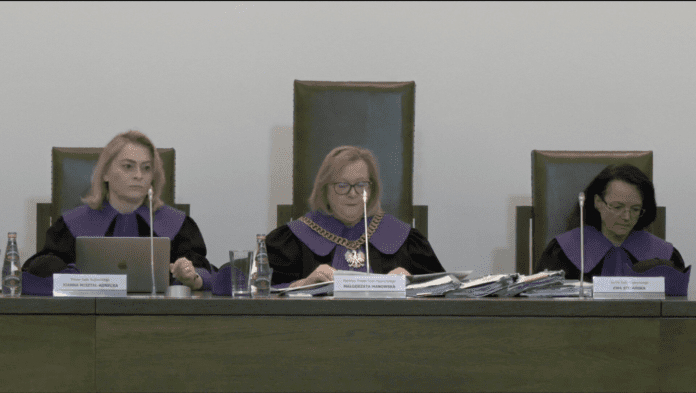

Od kilku dni bardzo intensywnie pisaliśmy o powrocie Izby Cywilnej Sądu Najwyższego do prac nad wydaniem uchwały frankowej. Posiedzenie w tej intencji miało odbyć się w czwartek 25 kwietnia 2024 roku o godzinie 12.00. Spekulowano, że może znów zostać przełożone, choćby dlatego, że pod znakiem zapytania stało to, czy Izba Cywilna osiągnie w tym przypadku kworum. Obawy okazały się nieuzasadnione. Posiedzenie się odbyło, a w godzinach wieczornych mogliśmy poznać pogląd Izby na problematykę poruszoną w pytaniach Pierwszej Prezes SN, Małgorzaty Manowskiej, zadanych w styczniu 2021 roku.

Przypomnijmy, czego dotyczyły pytania Pierwszej Prezes:

- po pierwsze, tego co sąd ma zrobić po uznaniu niedozwolonego warunku, odnoszącego się do metody wyznaczania kursu waluty obcej i zawartego w umowie kredytu denominowanego czy indeksowanego, za niewiążący konsumenta – czy sąd ma w takim przypadku przyjąć, że luka powstała po niedozwolonym warunku może zostać wypełniona przez inną metodę wyznaczania kursu walutowego, która wynikałaby z przepisów prawnych lub zwyczajów?

Na wypadek gdyby Izba Cywilna SN odpowiedziała, że takiego warunku nie można zastępować w jakikolwiek sposób, Pierwsza Prezes wystosowała pytania nr 2 i 3:

- czy w przypadku w którym niemożliwe jest ustalenie wiążącego dla stron umowy (kredytu indeksowanego) kursu waluty obcej, umowa ta może być nadal wiążąca dla stron w pozostałym zakresie?

- pytanie numer 3 jest bliźniacze, odnosi się jedynie do kredytu denominowanego, nie indeksowanego.

Niezależnie od tego, jak Izba odpowiedziałaby na te trzy pytania, Pierwsza Prezes sformułowała kolejne:

- pytanie numer 4 jest długie i nie będziemy go cytować, wyjaśnimy tylko, że prezes Manowską interesuje to, wg której metody powinno przebiegać rozliczenie stron nieważnej lub bezskutecznej umowy: zgodnie z teorią dwóch kondykcji czy teorią salda

- pytanie nr 5 jest najbardziej interesujące, ponieważ dotyczy kwestii, która wciąż nie została precyzyjnie wyjaśniona przez TSUE. Chodzi o to, czy – w przypadku uznania umowy kredytowej za nieważną – za moment, w którym rozpoczyna się bieg terminu przedawnienia roszczeń banku, należy uznać ten, w którym bank wypłacił klientowi kapitał kredytu

- pytanie nr 6 odnosi się do prawa stron sporu do wynagrodzenia za korzystanie z kapitału. Pytanie nie wzbudzało szczególnych emocji, bo odpowiedź na nie udzielił już wcześniej TSUE.

Odpowiedzi Izby Cywilnej SN na 6 pytań Pierwszej Prezes, czyli uchwała frankowa w pełnej krasie

Teraz przedstawmy sedno uchwały III CZP 25/22 (wcześniej III CZP 11/21), czyli to, jakich odpowiedzi udzielili Pierwszej Prezes sędziowie Izby Cywilnej SN:

- odpowiedź do pytania nr 1: Izba Cywilna SN uznała, że obowiązujący stan prawny uniemożliwia przyjęcie, iż warunek niedozwolony dotyczący sposobu ustalania kursu waluty obcej może zostać zastąpiony innym sposobem wyznaczania kursu, przewidzianym przepisami prawa lub zwyczajami

- odpowiedź do pytań nr 2 i 3: jeżeli nie ma możliwości ustalenia wiążącego strony kursu walutowego, to umowa nie wiąże stron również w pozostałym zakresie (dotyczy zarówno kredytu indeksowanego, jak i denominowanego)

- odpowiedź do pytania nr 4: Izba Cywilna SN jasno daje do zrozumienia, że strony umowy posiadają dwa odrębne roszczenia, a zatem po uznaniu umowy za niewiążącą powinny rozliczyć się w oparciu o teorię dwóch kondykcji

- odpowiedź do pytania nr 5: gdy umowa kredytowa jest niewiążąca dla stron z uwagi na niedozwolone postanowienia, bieg terminu przedawnienia roszczenia banku o zwrot kapitału co do zasady ma swój początek w dniu następującym po tym, w którym kredytobiorca zakwestionował wiążący charakter postanowień

- odpowiedź do pytania nr 6: gdy umowa kredytowa nie wiąże stron z uwagi na zawarte w niej postanowienia niedozwolone, nie występuje podstawa prawna do tego, aby którakolwiek ze stron żądała od drugiej odsetek czy wynagrodzenia za korzystanie z jej środków za okres od spełnienia świadczenia nienależnego do momentu powstania opóźnień w dokonaniu zwrotu tego świadczenia.

Co o uchwale frankowej myślą pełnomocnicy prawni frankowiczów?

Uchwała III CZP 25/22 spotkała się z entuzjastycznym odbiorem w środowisku eksperckim. Prawnicy przyznają w kuluarach, że nie spodziewali się w uchwale tak licznych nawiązań do dotychczasowego orzecznictwa TSUE. Niektórym ekspertom udzieliła się nerwowa atmosfera pompowana w ostatnich dniach przez media – przypomnijmy, że duże dzienniki donosiły, iż neosędziowie obstają przy odfrankowieniach kredytów waloryzowanych, a nie przy uznaniu ich za nieważne.

Plotki o braku jednomyślności w Izbie Cywilnej znalazły zresztą odzwierciedlenie w rzeczywistości. Choć uchwała zapadła większością głosów i ma moc zasady prawnej, to aż 6 sędziów zgłosiło zdania odrębne. We wszystkich sześciu przypadkach przedmiotem zdania odrębnego był pkt. 2, dotyczący niezwiązania kredytobiorcy umową w pozostałym zakresie, gdy niemożliwe staje się ustalenie kursu waluty w umowie kredytu denominowanego bądź indeksowanego. Dwóch sędziów zgłosiło zdania odrębne w obszarze wykraczającym poza pkt. 2.

Niektórzy prawnicy pytani o opinię na temat uchwały frankowej wskazują, że pozostawia ona pewien niedosyt. Chodzi o kwestię ustalenia daty początkowej dla biegu terminu przedawnienia roszczeń banku o zwrot kapitału kredytu. Optymiści z prawniczego świata mieli nadzieję, że Izba Cywilna przychyli się do koncepcji, zgodnie z którą termin biegnie od momentu, w którym bank wypłacił klientowi kapitał kredytu, ewentualnie od chwili, w której UOKiK umieścił dany warunek w rejestrze klauzul niedozwolonych. To oznaczałoby, że zdecydowana większość roszczeń po stronie banków o zwrot kapitału jest już przedawniona.

Prawnicy wskazują jednak, że nie wszystko jeszcze stracone – jeżeli TSUE weźmie pod lupę kwestię przedawnienia roszczeń banków, najprawdopodobniej orzeknie w bardziej prokonsumencki sposób niż Sąd Najwyższy. Nie można jednak nadmiernie ganić Izby Cywilnej za taki, a nie inny pogląd, bo i tak jest on bardzo korzystny dla frankowiczów, o czym więcej za chwilę.

Uchwała frankowa Izby Cywilnej SN a ugody z bankami w 2024 roku – czy coś się zmieni?

Powstaje pytanie, czy teraz, po korzystnej dla frankowiczów uchwale III CZP 25/22, banki będą bardziej skłonne do ustępstw na rzecz klientów i zaproponują lepsze ugody. Zdania ekspertów prawnych są w tym obszarze podzielone. Tak naprawdę wszystko zależy od tego, kogo spytamy o opinię. Prawnicy współpracujący ze spółkami kapitałowymi, czyli kancelariami odszkodowawczymi, przekonują, że teraz banki będą otwarte na uatrakcyjnienie warunków ugód.

Powodu tych twierdzeń należy szukać w nowej strategii przyjętej przez pseudokancelarie – zaczynają one namawiać frankowiczów do przystępowania z ich pomocą do negocjacji ugodowych z bankiem w sądzie. Metoda jest prosta: klient podpisuje umowę z pseudokancelarią, składany jest pozew, a w toku postępowania strony negocjują ugodę. Ugody są poufne, więc opinia publiczna nie dowie się, jak idzie tym podmiotom walka z bankami o porozumienia na warunkach zbliżonych skutkami do unieważnienia kredytu. A przecież właśnie takie zapewnienia są wysuwane przez pseudokancelarie.

Adwokaci i radcowie prawni działający pod własnym szyldem, nie poprzez spółki kapitałowe, są bardziej ostrożni w prognozach. Wskazują, że owszem, banki mogą chętniej rezygnować z części korzyści, ale raczej nie będą skłaniać się ku scenariuszowi, w którym nic nie zarabiają na umowie. Taka ugoda z bankiem czasami jest możliwa, ale zwykle już po wygraniu przez kredytobiorcę sprawy w I instancji, na co trzeba poczekać rok, czasem dwa lub trzy. Korzystna ugoda z bankiem nie zostanie więc zawarta szybko, w 2-3 miesiące od złożenia pozwu. A czasem i takie rewelacje sugerują swoim potencjalnym klientom kancelarie odszkodowawcze. Warto więc uważać na takie zapewnienia, bo nie mają one pokrycia w rzeczywistości.

Czy po uchwale frankowej część roszczeń banków o zwrot kapitału kredytu może być przedawniona?

Przedawnienie roszczenia banku o zwrot kapitału to niezwykle gorący temat. W uchwale frankowej pełnego składu Izby Cywilnej został określony początek biegu terminu przedawnienia dla przedsiębiorcy. Z kodeksu cywilnego wiemy, że termin przedawnienia wynosi 3 lata (a zatem jest krótszy niż u konsumenta, którego roszczenia przedawniają się po 6 latach). Wg Izby Cywilnej SN bieg terminu przedawnienia roszczeń należących do banku rozpoczyna się w momencie, w którym dowie się on o zastrzeżeniach klienta dot. umowy. Zwykle ma to miejsce wtedy, gdy kredytobiorca dostarczy mu reklamację i/lub przedsądowe wezwanie do zapłaty. Alternatywnie, jeśli klient nie składał reklamacji, inicjacja biegu terminu przedawnienia roszczeń banku nastąpi wtedy, gdy klient złoży swój pozew.

Wyobraźmy sobie następującą sytuację: kredytobiorca złożył w banku reklamację pod koniec grudnia 2017 roku, wskazując na zawarte w umowie klauzule abuzywne. Następnie, w styczniu 2018 roku pozwał bank o nieważność i zapłatę (wskazując alternatywnie roszczenie odfrankowienia kredytu). Bank przez kilka lat pozostawał bierny wobec roszczeń klienta, nie wierząc, że ten może wygrać w sądzie. Wystąpił z kontrpowództwem dopiero pod koniec 2021 roku, żądając zwrotu kapitału kredytu oraz wynagrodzenia za korzystanie z niego.

To, że roszczenie banku o wynagrodzenie za bezumowne korzystanie z kapitału jest bezzasadne, wiemy już od TSUE. Z kolei jeśli chodzi o roszczenie o zwrot kapitału, w tym konkretnym przypadku należy przyjąć, że przedawniło się ono wraz z końcem 2020 roku. Bank, występując z kontrpozwem w 2021 roku, spóźnił się. Istnieje więc duża szansa, że sąd, wzmocniony poglądem Izby Cywilnej, zasądzi w takim przypadku przedawnienie roszczenia. Frankowicz może wówczas liczyć już nie tylko na darmowy kredyt, ale i na darmową nieruchomość.

Skutki uchwały frankowej III CZP 25/22 – co się zmieni w sprawach sądowych przeciwko bankom?

Choć formalnie uchwała Izby Cywilnej SN podjęta w pełnym składzie jest wiążąca tylko dla pozostałych składów Sądu Najwyższego, nie ma wątpliwości, że będzie ona cenną wskazówką również dla wydziałów cywilnych sądów okręgowych oraz dla sądów apelacyjnych.

Oto, jaki wpływ może mieć uchwała frankowa na sytuację frankowiczów w sądach:

- trwała bezskuteczność umowy, czyli koncepcja wypracowana przez SN w uchwale z maja 2021 roku (i „zezłomowana” przez TSUE w wyroku z grudnia 2023 roku) najprawdopodobniej trwale odejdzie do lamusa. Sędziowie, którzy dotąd byli przywiązani do kontrowersyjnego poglądu wyrażonego w uchwale III CZP 6/21, powinni odstąpić od stosowania tej zasady

- ci nieliczni sędziowie, którzy do tej pory wykazywali „antykonsumenckie” podejście i celowo przeciągali postępowania lub orzekali sprzecznie z wyrokami TSUE, stracą argumenty. Uchwała frankowa jasno wskazuje, że umowa, która zawiera klauzule abuzywne, nie może być „naprawiana” poprzez manipulację jej treścią

- frankowicze, którzy walczą w sądach o nieważność kredytów denominowanych kursem CHF (chodzi zwłaszcza o trudne wzorce umowne Fortis Banku, Deutsche Banku czy BZ WBK), mają teraz znacznie większe szanse na wygraną

- banki, szukając oszczędności, najprawdopodobniej coraz częściej będą odstępować od apelacji w sprawach, które w I instancji zakończyły się dla nich niekorzystnie. Dotąd mogły liczyć, że oddalenie apelacji otworzy im drogę do złożenia skargi kasacyjnej. Problem w tym, że po uchwale frankowej szanse na przyjęcie takiej skargi do rozpatrzenia przez SN są niemal zerowe

- ponieważ banki będą rzadziej się odwoływać, sądy apelacyjne odzyskają moce przerobowe, co przełoży się na wydawanie szybszych wyroków w II instancji.

Podsumowując, sytuacja frankowiczów przed wydaniem uchwały frankowej była bardzo dobra, a teraz stała się jeszcze lepsza. Obecnie sądy nie mają już ŻADNYCH argumentów, by pozostawiać wadliwe umowy w obrocie prawnym, np. w oparciu o tę część warunku, która odwołuje się do średniego kursu NBP. Kto nie pozwał jeszcze banku, a jest stroną umowy frankowej (bez względu na stopień jej spłaty), powinien jak najszybciej poszukać dobrego pełnomocnika prawnego i wysunąć przeciwko nieuczciwej instytucji swoje roszczenie.