Kilkanaście godzin temu media obiegła informacja o przełomowym postanowieniu Sądu Okręgowego w Katowicach, który udzielił zabezpieczenia powódce planującej pozwać bank. I nie byłoby w tym nic dziwnego, gdyby powódka była posiadaczką kredytu frankowego, a nie… złotowego. Zgadza się, wojna złotówkowiczów z bankami nabiera tempa. W lutym br. złożono pierwszy pozew przeciwko bankowi, w którym powód kwestionuje legalność WIBOR-u. Sektor bankowi (ze Związkiem Banków Polskich na czele) zarzekał się, że stawka referencyjna WIBOR jest nie do podważenia. Cóż, widocznie Sąd Okręgowy w Katowicach ma na ten temat inne zdanie. Postanowienie jest nieprawomocne i bank prawdopodobnie się od niego odwoła. Co jednak mówi nam ta precedensowa decyzja katowickiego orzecznika?

Sąd Okręgowy w Katowicach udziela powódce zabezpieczenia w sprawie o kredyt złotowy. Czyżby WIBOR był jednak wadliwy?

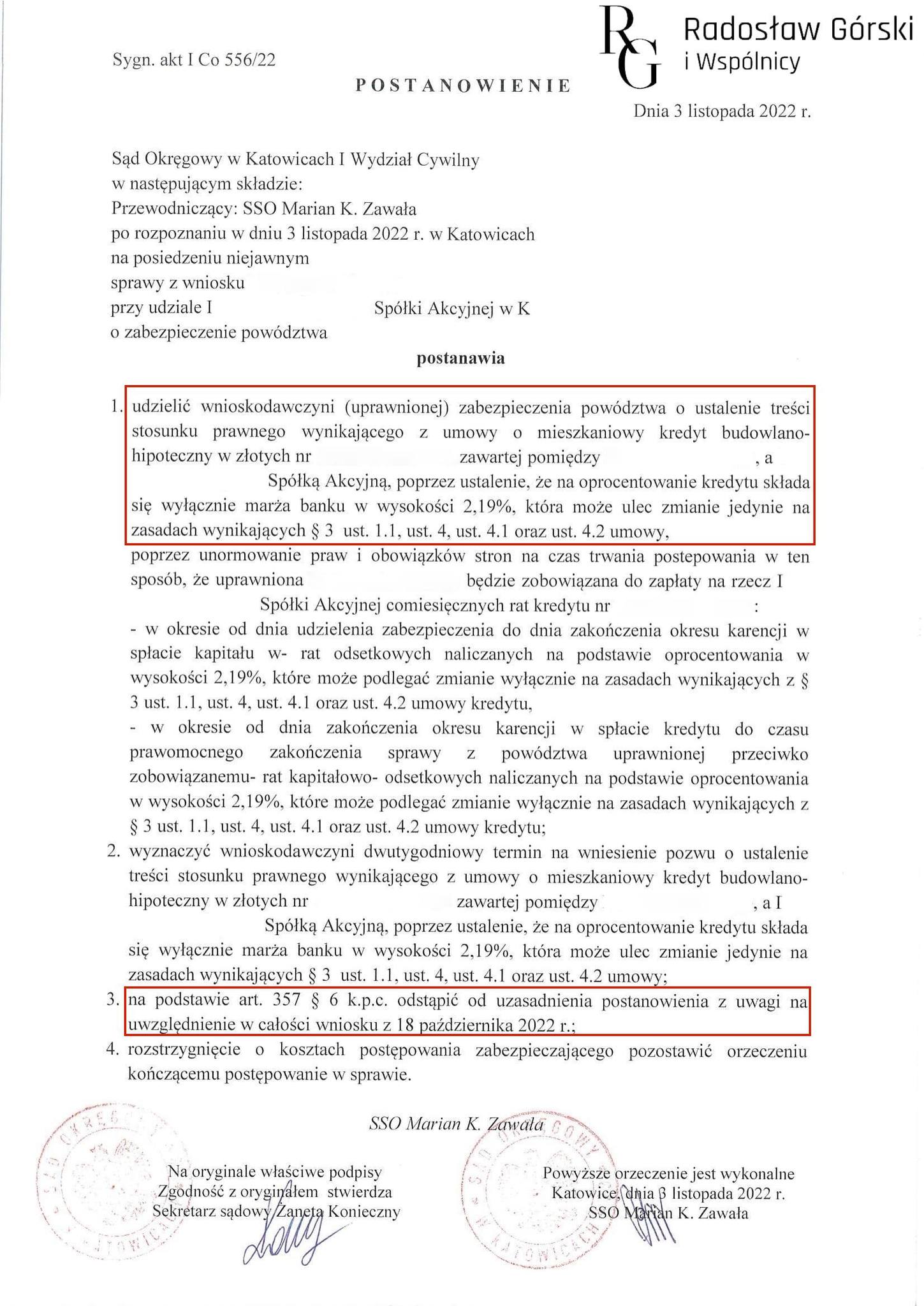

Trudno nawet opisać zamieszanie, jakie wywołała wśród złotówkowiczów informacja o listopadowym postanowieniu katowickiego Sądu Okręgowego w sprawie o sygnaturze akt I Co 556/22. Tamtejszy I Wydział Cywilny dnia 3 listopada br. udzielił powódce zabezpieczenia w sprawie o ustalenie treści stosunku prawnego wynikającego z umowy kredytu mieszkaniowego. Walutą kredytu są złotówki, a stopa oprocentowania jest zmienna.

Co oznacza wydane przez sąd zabezpieczenie powództwa? Z umowy usunięty został wskaźnik WIBOR, a kredyt wskutek tej zmiany jest oprocentowany samą marżą banku, która wynosi 2,19 proc. Przekłada się to właściwie na natychmiastową korzyść w postaci zmniejszenia raty kapitałowo-odsetkowej z 6700 zł na 1700 zł. Ta różnica dobitnie pokazuje, jak bezlitosny dla kredytobiorców jest charakter zmiennego oprocentowania.

Część mediów zdążyła błędnie podać, że Sąd Okręgowy w Katowicach wydał już wyrok w omawianej sprawie. Nic bardziej mylnego. Pozew prawdopodobnie jeszcze nie został nawet przez powódkę złożony, wygląda na to, że wraz ze swoimi pełnomocnikami, radcami prawnymi Radosławem Górskim i Piotrem Pląska, posiadaczka spornego kredytu chciała wpierw przetestować, jak sąd podejdzie do tak specyficznej sprawy.

Aby postanowienie mogło się utrzymać, muszą zajść dwie okoliczności. Po pierwsze, powódka ma 2 tygodnie od wydania postanowienia na złożenie pozwu przeciwko kredytodawcy. Po drugie, postanowienie musi się uprawomocnić – bank ma bowiem możliwość złożyć zażalenie na tę decyzję, a wówczas będzie ona rozpatrywana przez skład trzyosobowy.

Sprawa nie jest zatem jeszcze przesądzona, ale i tak postanowienie wywołało euforię w środowisku złotówkowiczów.

Nic w tym dziwnego. Od miesięcy kredytobiorcy złotowi są bombardowani z każdej strony propagandą, że muszą pogodzić się ze swoim losem i potulnie spłacać swoje horrendalne raty, ciesząc się, że rząd udostępnił im mechanizm wakacji kredytowych.

Banki robią, co mogą, by nie dopuścić do podobnej sytuacji, jak w przypadku kredytów frankowych – kredytobiorcy mający zobowiązania waloryzowane do obcej waluty złapali wiatr w żagle po wyroku TSUE z października 2019 roku, który zapoczątkował falę pozwów przeciwko kredytodawcom.

Na razie jest zbyt wcześnie, by prognozować, czy z tej katowickiej chmury spadnie na banki duży deszcz. Warto jednak zadać sobie pytanie, dlaczego w ogóle Sąd Okręgowy wyraził zgodę na zabezpieczenie powództwa w tej sprawie.

Jak udało się zabezpieczyć powództwo w katowickiej sprawie?

Jaką argumentację zastosowali pełnomocnicy powódki? Po pierwsze, wskazali we wniosku, że bank nie dopełnił obowiązku informacyjnego wobec powódki, która w umowie z kredytodawcą ma status konsumenta.

Chodzi oczywiście o konsekwencje zmiennego oprocentowania kredytu oraz potencjalne nieograniczone ryzyko związane z wpływem stopy procentowej na wysokość części odsetkowej miesięcznej raty. Po drugie, pełnomocnicy są zdania, że stawka oprocentowania została ustalona przez bank w sposób nieprawidłowy, a kredytodawca nie udostępnił klientce przed zawarciem umowy regulaminu stawek referencyjnych.

Wygląda na to, że pełnomocnicy powódki nie tylko wykazali jej interes prawny w zakwestionowaniu umowy ale też na tyle uprawdopodobnili roszczenie, że sąd uznał za stosowne przychylić się do wniosku o zabezpieczenie powództwa. Oczywiście to od uprawomocnienia się postanowienia oraz od przyszłego wyroku sądu będzie zależeć, czy kredytobiorczyni rzeczywiście odniesie korzyści wynikające z tej decyzji. Będzie tak tylko wówczas, jeśli wygra sprawę przeciwko pozwanemu bankowi, w innym przypadku będzie oczywiście musiała rozliczyć się z bankiem z niedopłaty.

Czy umowy kredytów złotowych będą masowo modyfikowane?

Postanowienie katowickiego sądu jest bardzo ważne dla morale kredytobiorców. Jeśli wcześniej mieli wątpliwości, czy ich umowy są możliwe do podważenia, teraz wiedzą już, że „coś jest na rzeczy”. Dla sektora bankowego wzmożone zainteresowanie kredytobiorców pozwami i ewentualne masowe zabezpieczanie roszczeń przez sądy to tragedia. Już teraz wiodące banki komercyjne mają ogromne problemy związane z kosztem wakacji kredytowych oraz ryzykiem prawnym umów frankowych – dość powiedzieć, że przez te dwa czynniki większość z nich zakończyła III kwartał „pod kreską”.

Gdy 12 października 2022 roku TSUE rozpoczął rozpoznawanie „frankowej” sprawy C-520/21 dotyczącej sposobu rozliczania się klienta z bankiem po unieważnieniu umowy, przewodniczący KNF zaciekle bronił sektora bankowego, grzmiąc, że ewentualne prokonsumenckie orzeczenie mogłoby doprowadzić do upadłości jeden lub kilka dużych banków.

Należy zauważyć, że w Polsce mamy „jedynie” 400 tys. aktywnych umów frankowych, co stanowi nieco ponad połowę wszystkich kredytów w tej walucie, których udzielono w pierwszej dekadzie tego stulecia. Dla porównania umów hipotecznych opartych o WIBOR jest w Polsce ok. 2 mln.

Eksperci pytani o potencjalne konsekwencje masowej skali pozwów złotowych unikają kreślenia szczegółowych prognoz – potencjalna skala zagrożenia dla całego sektora jest trudna do oszacowania, nie wiadomo bowiem, jaki procent spośród wszystkich uprawnionych zdecydowałby się na ewentualny pozew, a także jak zareagują same banki – czy zdecydują się latami udawać, że problem nie istnieje (tak jak to było w przypadku frankowiczów), czy może zareagują szybciej i zaproponują jakiś kompromis, który będzie do zaakceptowania dla obu stron. Na odpowiedź na te pytania przyjdzie prawdopodobnie trochę poczekać.