To niesamowite, jak wiele zmieniło się w sprawach kredytów frankowych w niespełna rok. Jeszcze niedawno kredytobiorca stał przed realną groźbą otrzymania od banku powództwa o wynagrodzenie za bezumowne korzystanie z kapitału, jeśli tylko ośmielił się zawalczyć w sądzie o nieważność swojego kredytu. Obecnie wiadomo już, że bank nie ma co liczyć na przyznanie mu wynagrodzenia od nieważnej umowy czy też zasądzenie waloryzacji kapitału, bo i takie pomysły się pojawiały. Ostatnie miesiące przyniosły kredytobiorcom nowe interesujące możliwości – w tym przede wszystkim perspektywę dostępu do pełnych odsetek ustawowych za opóźnienie. Efekt? Do sądów idą już nie tylko aktywni frankowicze, najbardziej zmotywowani do podważenia swoich umów, ale też ex-kredytobiorcy, którzy już dawno pospłacali swoje frankowe hipoteki. Dzieje się tak dlatego, że pozwanie banku za kredyt we frankach jest w 2024 roku bardzo opłacalne, niezależnie od tego, na jakim etapie spłaty jest aktualnie zobowiązanie konsumenta. Ile można zyskać, pozywając bank i jak wiele osób zdecydowało się już na ten krok?

- Miniony rok przyniósł rekordową liczbę powództw frankowych: kredytobiorcy złożyli ich w sądach I instancji prawie 91 tys. – o ok. 25 tys. więcej niż rok wcześniej. Do końca 2023 roku do sądów trafiło niemal 180 tys. spraw dotyczących kredytów w CHF

- Jeszcze w zeszłym roku banki twierdziły zgodnie, że powództwa pochodzące od ex-frankowiczów to zjawisko marginalne. Tymczasem niemal co trzeci pozew frankowy trafiający do sądu w 2023 roku mógł pochodzić od osoby, która spłaciła swój kredyt

- Po grudniowych wyrokach TSUE frankowicze zyskają jeszcze więcej na pozwaniu banku – przeciętna korzyść z unieważnienia umowy wzrośnie o kilkadziesiąt tysięcy złotych

- Osoby ze spłaconymi umowami frankowymi nie muszą bać się przedawnienia roszczeń: orzecznictwo TSUE jest dla nich korzystne i nakazuje krajowym sądom liczyć bieg terminu przedawnienia od momentu, w którym konsument dowiedział się o tym, że jego umowa może być nieważna.

Frankowicze vs. banki: najnowsze statystyki pokazują, co dzieje się w sądach

Tylko 1 procent szans na wygraną w sądzie ma bank, który zostanie pozwany przez konsumenta o nieważność umowy kredytu waloryzowanego kursem CHF – taki wniosek płynie już nie tylko ze słów pełnomocników prawnych frankowiczów, ale przede wszystkim z analizy raportów kwartalnych samych banków. Nie wszystkie kwapią się, by uczciwie i przejrzyście informować o skali swoich „sukcesów” w sądach. Wyjątkiem są tu takie podmioty jak mBank i Santander. Ten pierwszy prawomocnie przegrał w 2023 roku aż 99,4 proc. sporów sądowych – w tym okresie sądy wydały 2 589 wyroków w sprawach, w którym mBank był stroną, z czego podmiot zwyciężył w zaledwie 16 przypadkach. Mało obiecująco wygląda również sądowe położenie Grupy Santander, która na 2 090 prawomocnie zakończonych sporów o franki wygrała tylko 94 sprawy, co oznacza, że skala porażek Santandera w walce z frankowiczami to 95,5 proc.

Rekordowy 2023 rok pokazał bankom, gdzie ich miejsce

Banki cały czas próbują przekonywać, że największy boom na pozwy frankowe już minął. Statystyki brutalnie weryfikują te twierdzenia. W 2023 roku do sądów I instancji (rejonowych i okręgowych) spłynęło sumarycznie prawie 91 tysięcy nowych powództw dotyczących kredytów indeksowanych i denominowanych kursem CHF. Dla porównania rok wcześniej liczba nowych pozwów wynosiła niewiele ponad 66 tys. Na koniec 2023 roku liczba spraw frankowych była bliska 180 tys. – dla porównania ogólna liczba udzielonych kredytów frankowych waha się wg różnych wyliczeń od 700 do nawet 900 tys. Eksperci pytani o to, jaki będzie rok 2024 dla wydziałów cywilnych, nie kryją, że te stoją przed poważnym wyzwaniem. W bieżącym roku do sądów może wpłynąć nawet 30 proc. więcej pozwów niż w 2023. Skąd takie prognozy?

Powodów jest kilka:

- Trybunał Sprawiedliwości UE jednoznacznie odrzucił koncepcję, wg której bankowi należy się wynagrodzenie za to, że konsument korzystał z jego środków, wypłaconych na podstawie nieważnej umowy kredytowej (wyrok w sprawie C-520/21)

- w styczniu 2024 roku TSUE zanegował roszczenia bankowców dotyczące sądowej waloryzacji kapitału – tym samym frankowicze nie powinni się już bać, że będą musieli oddawać bankowi więcej niż pożyczyli. Pełnomocnicy prawni kredytobiorców potwierdzają, że banki masowo cofają powództwa o waloryzację/wynagrodzenie, zostając tylko przy roszczeniu dotyczącym zwrotu samego kapitału

- w grudniu 2023 roku TSUE rozpatrzył sprawę C-28/22, a skutkiem tego wyroku jest pozbawienie banków prawa do podnoszenia w sądzie zarzutu zatrzymania w taki sposób, który uniemożliwiałby lub znacznie ograniczał konsumentowi dostęp do odsetek ustawowych za zwłokę w zapłacie. Korzyść odsetkowa należna klientowi za cały kilkuletni proces może wynosić od kilkudziesięciu do nawet kilkuset tysięcy złotych.

W 2024 roku ex-frankowicze masowo ruszą do sądów z powództwami o zapłatę

Wskutek serii prokonsumenckich wyroków TSUE dzieje się dokładnie to, czego obawiały się banki. Już nie tylko posiadacze aktywnych hipotek frankowych zakładają bankom sprawy, dążąc do uczciwego rozliczenia abuzywnych umów. Coraz częściej z roszczeniem występują ex-frankowicze, czyli ci kredytobiorcy, którzy wywiązali się z warunków umowy i spłacili pełną kwotę, której oczekiwał bank. Takie osoby zwykle jednak kierują przeciwko bankowi pozew o zapłatę – nie sądzą się o nieważność umowy z obawy o to, że sąd uzna, że brak po ich stronie interesu prawnego.

O co chodzi we frankowym pozwie o zapłatę? A o to, że w jego ramach frankowicz ubiega się o zwrot od banku tego, co nadpłacił ponad użyczoną kwotę kapitału. Oczywiście wraz z ustawowymi odsetkami za opóźnienie w zapłacie. Wpierw jednak taki ex-kredytobiorca wysyła bankowi przedsądowe wezwanie do zapłaty, żądając zwrotu wszelkich wpłaconych w ramach zakończonej umowy kwot (rat kapitałowo-odsetkowych, sum wpłaconych na ubezpieczenie kredytu etc.). Jednocześnie kieruje pod adresem podmiotu oświadczenie o potrąceniu, udaremniając ewentualny kontrpozew o zwrot kapitału.

Dlaczego roszczenia ex-frankowiczów nie zdążyły się przedawnić do 2024 roku?

Kredytobiorca frankowy dysponujący rozliczoną umową ma takie same szanse na wygraną w sądzie, jak posiadacz aktywnej hipoteki we franku. Wbrew pozorom jego roszczenia nie są przedawnione – sześcioletni termin przedawnienia należy liczyć dopiero od momentu, w którym konsument dowiedział się o tym, że jego umowa zawiera nieuczciwe warunki i przez to może być nieważna.

Bezpiecznie można założyć, że sąd w najgorszym razie przyjmie, iż termin przedawnienia roszczeń zaczął biec dopiero w październiku 2019 roku, czyli po pierwszym wyroku TSUE w polskiej sprawie frankowej. Tym samym roszczenia konsumentów, którzy spłacili swoje kredyty frankowe nawet kilka lat temu, nie są przedawnione i mogą oni doprowadzić do takiego rozliczenia z bankiem, jak gdyby otrzymali „darmowy” kredyt.

Wyrok TSUE dotyczący przedawnienia roszczeń restytucyjnych konsumenta nie jest nowy: pochodzi z września 2022 roku (sprawa C-82/21). Nic więc dziwnego, że zwiększone zainteresowanie ex-frankowiczów pozwem było zauważalne już w 2023 roku. Widać to doskonale na przykładzie mBanku, który w swoim sprawozdaniu rocznym podał bardzo interesujące informacje na temat pozwów o zapłatę.

W całym 2023 roku mBank S.A. otrzymał od frankowiczów 3 029 nowych powództw – z tego 899 to sprawy, których inicjatorami są posiadacze spłaconych hipotek. Tym samym w minionym roku aż 29,7 proc. pozwów, które otrzymał mBank w związku z kredytami waloryzowanymi kursem CHF, wysłali ex-frankowicze. To znaczący skok udziału tej grupy klientów w ogólnej statystyce mBanku dotyczącej pozwów. Jeśli przyjrzymy się udziałowi ex-kredytobiorców w pozywaniu mBanku na przestrzeni lat, tj. od początku sądowej batalii frankowej aż do końca 2023 roku, zauważymy, że ogólny wynik jest znacznie niższy niż ten z roku 2023, bo wynosi „tylko” 16,6 proc.

Ponieważ mBank S.A. jest drugim najchętniej pozywanym za frankowe kredyty bankiem w Polsce, należy uznać przedstawione przez ten podmiot dane za oddające bieżące realia spraw sądowych z tej kategorii. Jest bardzo prawdopodobne, że sytuacja w pozostałych bankach jest wręcz łudząco podobna do tej opisanej przez mBank w sprawozdaniu za 2023 rok.

Ile zyska frankowicz, który pozwie bank w 2024 roku? Przykłady

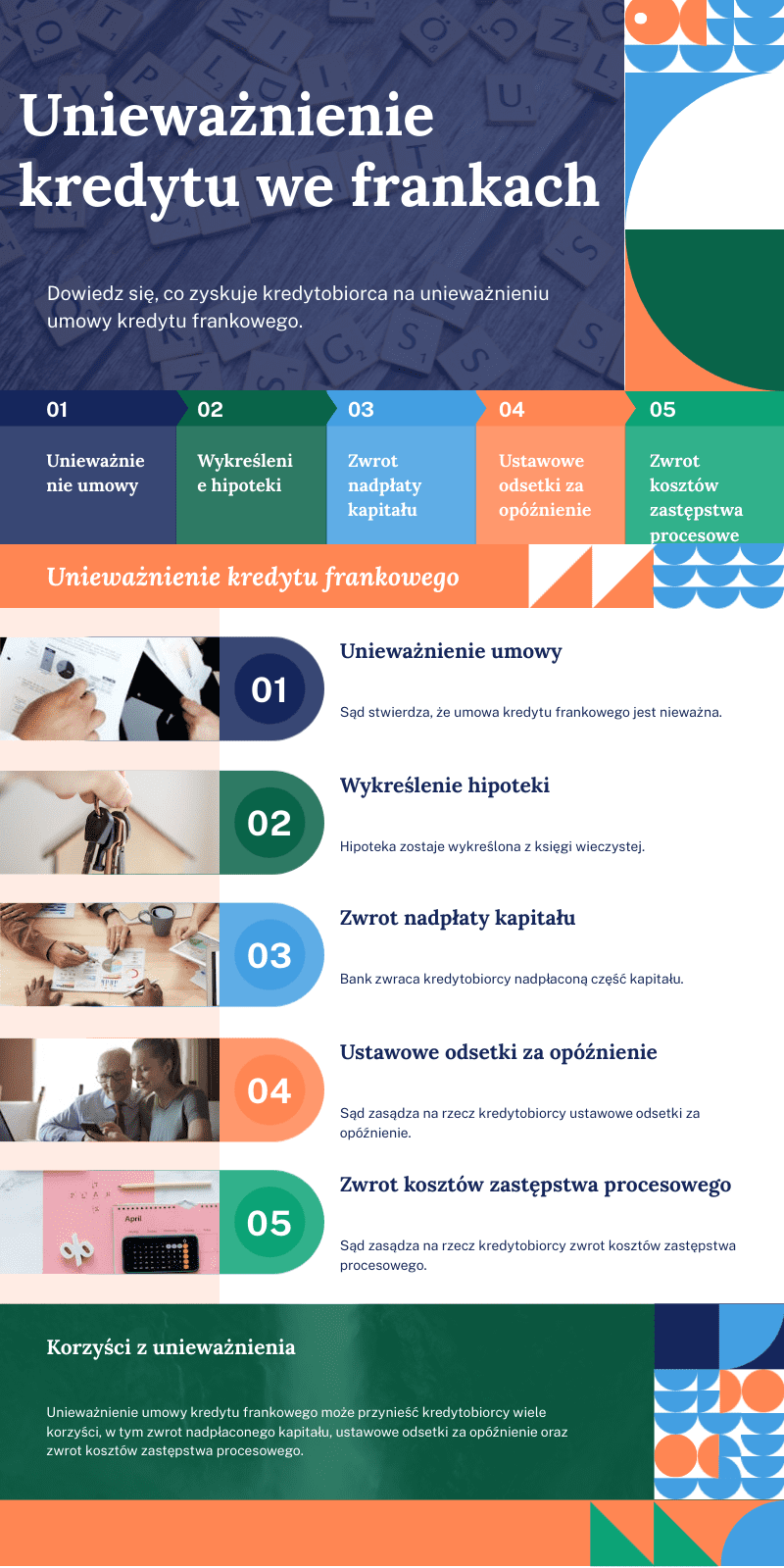

Korzyści z pozwania banku za kredyt we frankach najlepiej widać na przykładach. Wyobraźmy więc sobie naszego przykładowego frankowicza, który pożyczył od banku w 2007 roku kwotę 300 000 zł na okres 30 lat. Do tej pory kredytobiorca zdążył oddać bankowi kwotę ok. 305 tys. zł, czyli zdołał już spłacić kwotę udzielonego mu kapitału. Jego dług w dalszym ciągu wynosi jednak ok. 307 tys. zł. Kredytobiorca występuje wobec banku z przedsądowym wezwaniem do zapłaty, od którego doręczenia powinny być naliczane na jego rzecz ustawowe odsetki za opóźnienie. Następnie składany jest pozew. Sprawa kończy się prawomocnym unieważnieniem umowy w 3 lata później. Co zyskuje kredytobiorca?

- stwierdzenie, że jego umowa jest nieważna, co prowadzi do wykreślenia hipoteki z księgi wieczystej

- zwrot nadpłaty kapitału (po złożeniu oświadczenia o potrąceniu), w wysokości ok. 5 tys. zł

- ustawowe odsetki za opóźnienie, liczone za 3 lata procesu, ok. 103 tys. zł (zgodnie z grudniowym wyrokiem TSUE sąd powinien przyznać je w pełnej wysokości)

- zwrot kosztów zastępstwa procesowego (łącznie 18 900 zł za I i II instancję).

Sumarycznie, w porównaniu do sytuacji, w której kredytobiorca zdecydowałby się dalej wykonywać umowę na pierwotnych warunkach, zyskuje on na unieważnieniu swojej umowy kwotę ok. 400 tys. zł (już z uwzględnieniem przeciętnej opłaty za opiekę prawną w dobrej kancelarii adwokackiej).

Wyobraźmy sobie teraz taki sam kredyt, tylko z okresem spłaty wynoszącym 15 lat. Frankowicz wykonał już swoją umowę, wykreślił hipotekę z księgi wieczystej, a teraz chce wystąpić z powództwem o zapłatę. W perspektywie ma odzyskanie od banku nadpłaty dokonanej ponad kapitał kredytu (ok. 176 tys. zł), uzyskanie dodatkowej korzyści w postaci ustawowych odsetek za opóźnienie (kwota ok. 160 tys. zł w przypadku procesu trwającego 3 lata) i zwrot kosztów zastępstwa procesowego w wysokości 18 900 zł. Sumarycznie ex -frankowicz na wygraniu sprawy zyska podobną kwotę, co frankowicz z przykładu wyżej, uwzględniając w tym już honorarium dobrego adwokata.

Jak zatem widać, sytuacja ex-frankowicza oraz posiadacza aktywnej hipoteki frankowej po wygraniu z bankiem w sądzie jest bardzo podobna. Dlatego należy spodziewać się, że 2024 rok przyniesie tysiące nowych pozwów dotyczących spłaconych umów, które z dużą dozą prawdopodobieństwa w perspektywie kilku lat zamienią się w tysiące prawomocnych, negatywnych dla banków wyroków.

Dziękujemy, że przeczytałaś/eś nasz artykuł do końca.

Bądź na bieżąco! Obserwuj nas w Wiadomościach Google. Wesprzyj nas poprzez polubienie udostępnienie tego artykułu na Facebook i platformie X (Twitter)