W mediach zrobiło się głośno o postanowieniu katowickiego sądu z początku listopada, na mocy którego umowa hipotecznego kredytu złotowego została pozbawiona WIBOR-u. Dzięki tej decyzji rata kredytu spadła o około 75 proc. Dla kredytobiorców złotowych jest to ważny sygnał, że wskaźnik WIBOR, który jest główną przyczyną gwałtownego wzrostu rat kredytowych, można podważyć w sądzie. Pierwsze pozwy kwestionujące wysokość i sposób wyliczania WIBOR-u zaczęły spływać do sądów już na początku tego roku. Prawnicy mają poważne wątpliwości czy wskaźnik WIBOR jest uczciwy oraz czy banki nie pobierają podwójnego wynagrodzenia – raz w postaci marży bankowej, a drugi raz poprzez różnicę pomiędzy wysokością WIBOR a rzeczywistym kosztem pozyskania pieniądza na rynku. Istnieje duże prawdopodobieństwo, że umowy kredytów złotowych – podobnie jak unieważniane na masową skalę kredyty waloryzowane kursem franka – zawierają niedozwolone postanowienia, które od początku nie wiążą konsumenta. Warto wspomnieć, że wyroki unieważniające kredyty złotowe z powodu zawartych w nich wadliwych klauzul zmiennego oprocentowania już zapadały w przeszłości. Przykładem jest sprawa z 2018 roku, która toczyła się w Sądzie Okręgowym w Siedlcach.

- W dniu 3 listopada 2022 r. Sąd Okręgowy w Katowicach wydał pierwsze w kraju postanowienie, na mocy którego z umowy kredytowej usunięty został WIBOR. Rata kredytu spadła z 6,7 zł do około 1,7 tys. zł.

- WIBOR może być kolejną po kredytach frankowych bombą tykającą pod sektorem bankowym. Koszt „odwiborowania” wszystkich złotowych kredytów mieszkaniowych, czyli przeliczenia ich na nowo, tak jakby oprocentowane były na poziomie samej marży bez WIBOR-u, analitycy rynkowi wyceniają na 84 mld zł.

- Umowy kredytów złotowych z oprocentowaniem zmiennym można skutecznie podważyć w sądzie. Już w 2018 roku Sąd Okręgowy w Siedlcach zidentyfikował w takiej umowie niedozwolone postanowienia, w efekcie klientka prawomocnie wygrała z bankiem.

- Banki zarabiają krocie na nieuczciwym WIBOR-ze, który nie oddaje realiów rynkowych i nie odzwierciedla kosztu pozyskania pieniądza. Największe banki w Polsce ustalają wysokość WIBOR nie na podstawie rzeczywistych transakcji, ale tzw. ocen eksperckich, będących de facto deklaracją po jakiej cenie pożyczyłyby sobie pieniądz.

- Kolejne pozwy o WIBOR spływają do sądów. Gra idzie o dużą stawkę, bo korzystne rozstrzygnięcie pozwoli znacząco zredukować odsetki (do poziomu marży), całkowicie je wyeliminować (darmowy kredyt) albo unieważnić umowę kredytową.

Sąd w Katowicach wydał pierwsze postanowienie w sprawie WIBOR-u

Kredytobiorcy złotowi od roku zmagają się z problemem, jakim są wysokie raty kredytów. Jeszcze we wrześniu ubiegłego roku wskaźnik WIBOR, stanowiący podstawę oprocentowania zmiennego większości kredytów złotowych a w szczególności kredytów hipotecznych, kształtował się na poziomie 0,24 proc., aktualna wysokość tego indeksu to 7,39 proc.

Na skutek tak potężnego wzrostu stawki WIBOR raty kredytów złotowych uległy podwojeniu. Szczególnie dotkliwie odczuły to osoby, które zadłużyły się na maksymalne kwoty przy rekordowo niskich stopach procentowych w Polsce.

Wielu posiadaczy takich kredytów już nie radzi sobie ze spłatą rat i zastanawia się, czy bank zachował się wobec nich w pełni etycznie, czy wystarczająco poinformował ich o skali ryzyka wiążącego się z nieograniczoną możliwością wzrostu oprocentowania.

Nie każdy konsument posiada wiedzę specjalistyczną z zakresu finansów i bankowości, która pozwoliłaby mu ocenić ekonomiczne skutki decyzji o zaciągnięciu tego typu kredytu. Zgodnie z unijną dyrektywą 93/13 chroniąca konsumentów przed nieuczciwymi warunkami w umowach, na banku spoczywa obowiązek informacyjny wobec klientów.

Konsument ma prawo do rzetelnej i pełnej informacji. Czy tak było w przypadku złotowych kredytów mieszkaniowych kształtujących sytuację kredytobiorców na kolejne kilkadziesiąt lat (okres kredytowania to zwykle 20 lub 30 lat)?

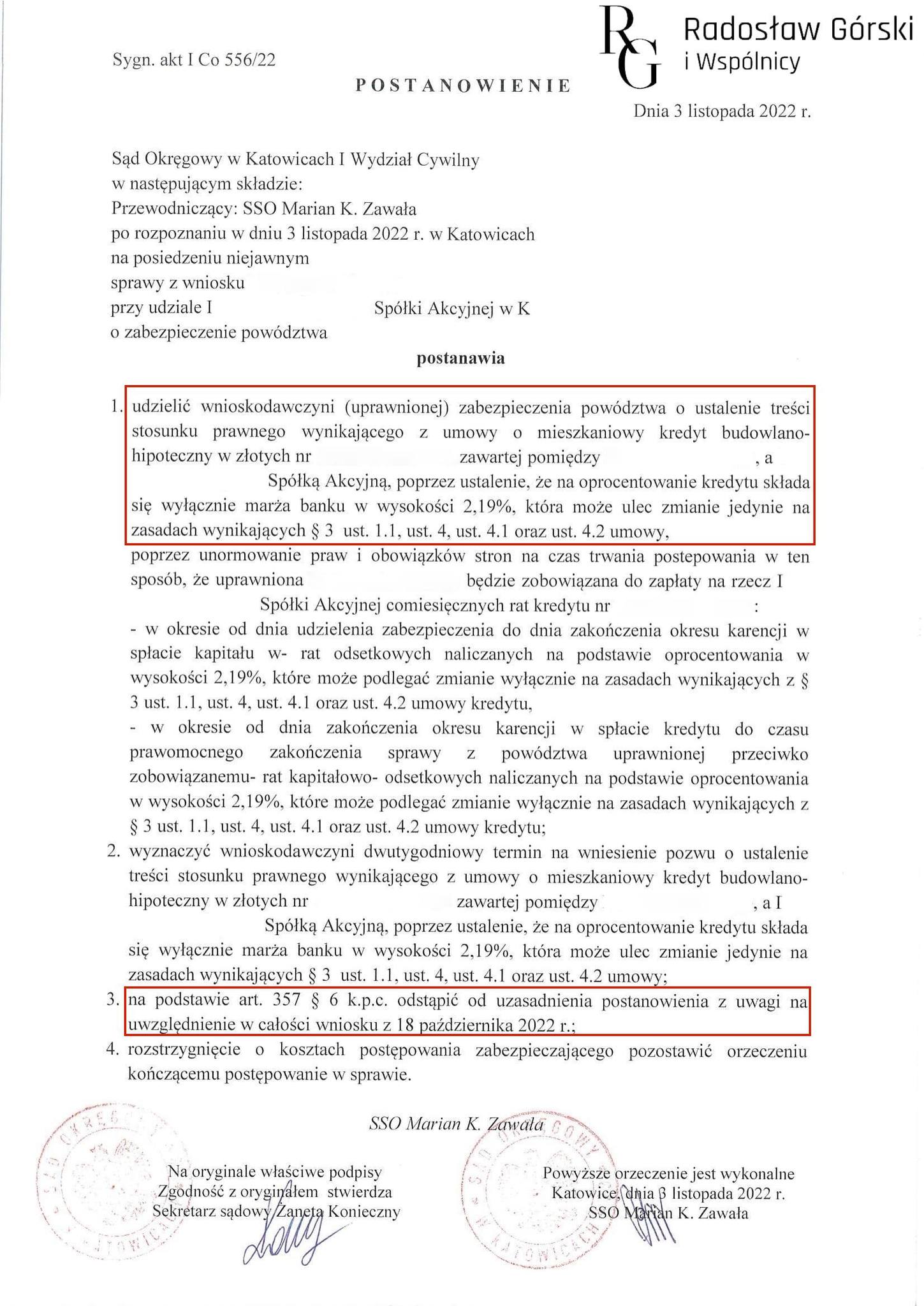

Sąd Okręgowy w Katowicach, który w dniu 3 listopada br. wydał postanowienie w postępowaniu zabezpieczającym powództwo o sygn. akt I Co 556/22, niewątpliwie uznał, że posiadaczka kredytu hipotecznego zaciągniętego w ING Banku, nie została dostatecznie poinformowana o ryzyku wiążącym się z kredytem oprocentowanym na bazie WIBOR. Do umowy kredytowej nie dołączony został regulamin ustalania stawek referencyjnych.

Katowicki sąd wydał bezprecedensową decyzję o dalszym wykonywaniu umowy w ten sposób, że do końca trwania procesu kredyt będzie miał oprocentowanie w wysokości stałej marży tj. 2,19 proc. Jak wyliczyła prowadząca sprawę kancelaria prawna, rata kredytu spadnie z 6,7 tys. do około 1,7 tys. i będzie nawet niższa niż w momencie zawierania umowy.

Na banki padł blady strach w związku z zakwestionowaniem przez sąd WIBOR-u

Powyższe postanowienie to pierwsza w kraju decyzja sądu odnosząca się stricte do kwestii WIBOR-u. Już kilka lat temu sądy unieważniały kredyty złotowe z powodu wadliwych klauzul zmiennego oprocentowania, ale nie dotyczyło to konkretnie wskaźnika referencyjnego, który obecnie spędza sen z powiek nawet 2 mln osób posiadających kredyty hipoteczne, bo ich raty szybują w górę w zastraszającym tempie.

Decyzja sądu w Katowicach o usunięciu z umowy WIBOR-u wywołała burzę w mediach. Już pojawiło się nowe określenie „odwiborowanie” kredytów. Kancelaria prawna prowadząca sprawę mówi o kamieniu milowym i przełomie w sprawie nieuczciwych kredytów złotowych, natomiast środowisko bankowe twierdzi, że to nadinterpretacja i przedwczesna euforia. Jednocześnie już pojawiły się wyliczenia jakie koszty poniosłyby banki w razie rozliczenia wszystkich umów kredytów mieszkaniowych w ten sposób, że musiałyby zwrócić odsetki wynikające ze stawek WIBOR.

Taki scenariusz kosztowałby banki około 84 mld zł, co spowodowałoby wyparowanie blisko 40 proc. ich kapitałów własnych. Sektor bankowy wieszczy zagrożenie dla stabilności finansowej i niewypłacalność kilku banków, zwłaszcza gdyby do takiej sytuacji doszło nagle, tak jak miało to miejsce w przypadku wprowadzenia rządowych wakacji kredytowych.

Najmocniej dotknęłoby to banki posiadające największe portfele kredytów hipotecznych – bank PKO BP (koszt 20,3 mld zł), PEKAO S.A. (koszt 13,3 mld zł), ING Bank (koszt 11,4 mld zł) oraz mBank (koszt 7,4 mld zł).

Biorąc pod uwagę inne obciążenia wymienionych banków, m.in. wynikające z miliardowych rezerw na ryzyko prawne związane z portfelami kredytów frankowych, taki ciężar mógłby być dla nich faktycznie nie do udźwignięcia. W konsekwencji mogłoby dojść do upadłości słabszych banków, jak również licznych fuzji i przejęć w całym sektorze.

Nic dziwnego, że ZBP i prawnicy reprezentujący interesy banków starają się umniejszać znaczenie postanowienia katowickiego sądu, wskazując, że wyroku w tej sprawie jeszcze nie ma i droga do niego jest daleka. Rzeczywiście jest to dopiero postanowienie w postępowaniu zabezpieczającym a nie wyrok, ale może wskazywać pewną tendencję, w którym kierunku idzie myślenie sądów. Kredytobiorczyni ma teraz dwa tygodnie na złożenie pozwu przeciwko bankowi, a jeśli postanowienie się uprawomocni, będzie mogła do końca trwania procesu płacić raty obniżone o wysokość WIBOR-u. Z pewnością pozew zostanie złożony i biorąc pod uwagę nastawienie sądu, proces może zakończyć się korzystnym dla klientki banku wyrokiem.

Warto wspomnieć jak przed laty wyglądała sprawa kredytów frankowych. Na początku to banki były górą w postępowaniach sądowych, a finalnie sytuacja odwróciła się o 180 stopni. Musiało upłynąć wiele wody zanim zmieniło się podejście sądów do kwestii wadliwych umów we franku szwajcarskim. Na wstępnym etapie sporów nikt się nie spodziewał, że sprawy potoczą się tak pozytywnie. Obecnie kredytobiorcy wygrywają niemal 100 proc. spraw sądowych i bez problemu unieważniają wadliwe umowy. Dlaczego nie miałoby być podobnie w przypadku kredytów złotowych zawierających niedozwolone postanowienia umowne? Pierwsze wyroki unieważniające umowy kredytów w PLN zapadały już kilka lat temu.

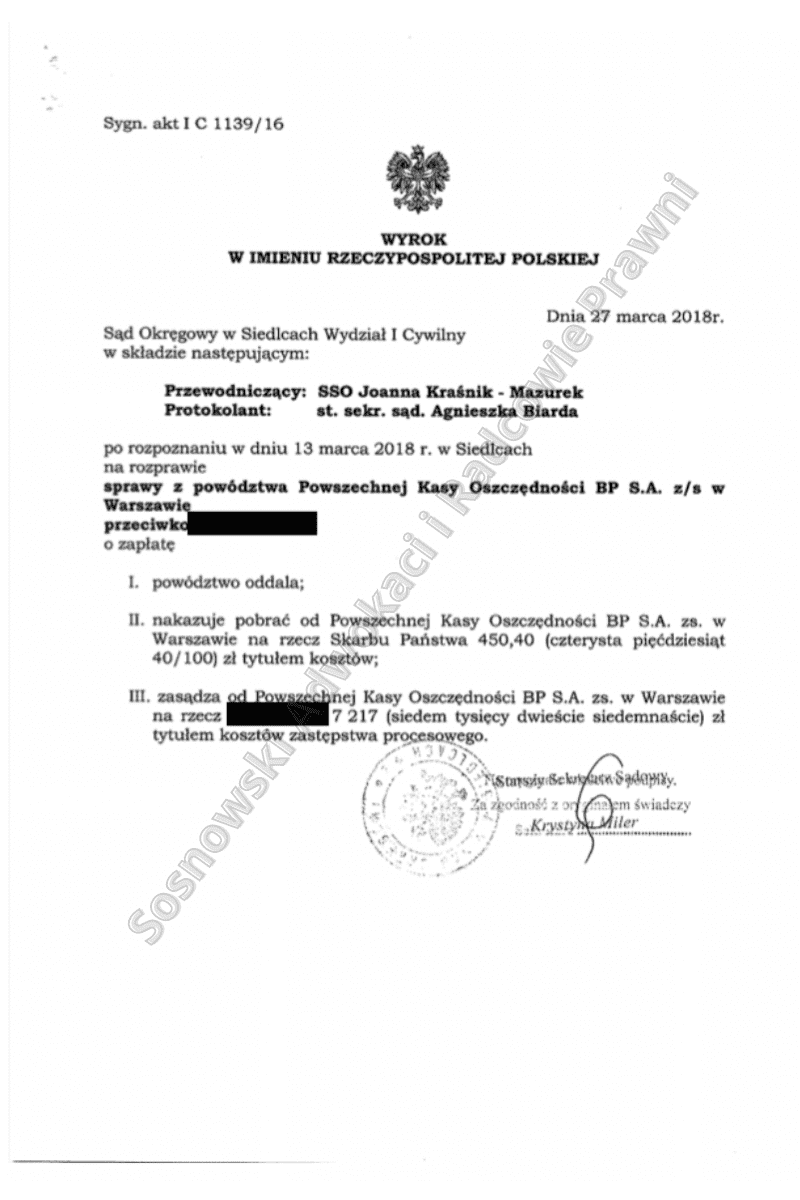

Pierwszy wyrok już był. Umowy kredytów złotowych były już unieważniane przez sądy

O tym, że nie tylko kredyty frankowe, ale także umowy kredytów złotowych zawierają niedozwolone postanowienia umowne, wypowiedział się już w 2018 roku Sąd Okręgowy w Siedlcach (sprawa o sygn. I C 1139/16), do którego trafił pozew banku o zapłatę kwoty ponad 155 tys. zł w związku z tym, że kredytobiorczyni nieregularnie spłacała raty. Bank postawił całość kredytu w stan natychmiastowej wymagalności i wypowiedział umowę kredytową.

Klientka banku, która była początkowo w bardzo niekorzystnej sytuacji, dzięki wsparciu doświadczonej w sporach z bankami kancelarii adwokackiej adwokat Jacek Sosnowski Adwokaci i Radcowie Prawni, ostatecznie wygrała prawomocnie proces z bankiem, gdyż sąd dopatrzył się w umowie kredytowej niedozwolonych klauzul odnoszących się do zmiennego oprocentowania.

Zapis umowny nie zawierał jednoznacznych informacji w jakich okresach naliczane jest oprocentowanie, a także kiedy dokładnie zaczynają się i kończą te okresy. Bank zagwarantował sobie tym sposobem dowolność w określaniu warunków zmiany oprocentowania.

Sąd zarzucił ponadto bankowi niedostateczne poinformowanie klientki, posiadającej status konsumenta, o całkowitych kosztach kredytu, stopie oprocentowania oraz warunkach i terminach spłaty rat, a nawet świadome wprowadził ją w błąd. Co więcej, bank dopuścił się nieetycznych działań, przemycając w umowie ukryte koszty.

Dlaczego WIBOR nie jest uczciwy?

Po upublicznieniu informacji na temat pierwszego postanowienia sądu w sprawie WIBOR-u, banki podniosły krzyk, że jest to certyfikowany i audytowany przez regulatorów rynku wskaźnik referencyjny, będący miernikiem wartości pieniądza. Rzeczywiście indeks ten posiada od 2020 roku licencję Komisji Nadzoru Finansowej i jest wyliczany w oparciu o tzw. kaskadę danych.

Jednak sama KNF dostrzega konieczność zreformowania tego indeksu lub zastąpienia go alternatywnym wskaźnikiem, bardziej reprezentatywnym i oddającym realia rynkowe.

Aby zrozumieć z czego wynikają kontrowersje wokół wskaźnika WIBOR należy poznać metodologię jego wyliczania. Wysokość WIBOR jest ustalana każdego dnia roboczego podczas tzw. fixingu na podstawie danych przekazywanych przez 10 największych banków w Polsce. Banki podają spółce GPW Benchmark, będącej administratorem wskaźnika, tzw. oceny eksperckie, które nie mają nic wspólnego z rzeczywistymi transakcjami na rynku.

W związku z tym, że od kilku lat nie ma na rynku międzybankowym depozytów na okres 3 lub 6 miesięcy, na potrzeby wyliczenia wskaźników WIBOR 3M oraz WIBOR 6M banki przekazują jedynie deklaracje po jakiej cenie pożyczyłyby sobie pieniądz na wskazane okresy. Oceny ekspercie teoretycznie bazują na algorytmach ekonometrycznych, ale w praktyce wyniki tych wyliczeń mogą być ręcznie zmieniane przez banki.

Nasuwa się myśl o możliwej manipulacji danymi przekazywanymi na użytek wyliczenia wysokości WIBOR, bo bankom zależy na tym aby te indeksy były jak najwyższe, co pozwoli zmaksymalizować zyski z odsetek od kredytów. W tym roku banki miały największe w historii zyski na marży odsetkowej i gdyby nie koszty wakacji kredytowych oraz rezerw na kredyty frankowe, zaraportowałyby rekordowe wyniki finansowe. Podejrzenia o możliwości sterowania wysokością wskaźników WIBOR nie są bezpodstawne. W 2012 roku w Wielkiej Brytanii miała miejsce potężna afera z indeksem LIBOR, w wyniku której wskaźnik ten zniknął z rynku, a manipulujące jego wysokością banki zapłaciły wysokie kary.

Co do zasady i zgodnie z zapisami ustawy Prawo bankowe, bank powinien zarabiać na stałej marży, a zmienny komponent oprocentowania ma odzwierciedlać koszt pozyskania pieniądza na rynku. Banki finansują akcję kredytową w dużej mierze z depozytów ulokowanych przez klientów, które wciąż są bardzo nisko oprocentowane. Tymczasem wskaźniki WIBOR decydujące o oprocentowaniu kredytów są od wielu miesięcy na wysokim poziomie i rosną nawet szybciej niż stopa referencyjna NBP. Poza tym nie mają one nic wspólnego z segmentem detalicznym, do którego zaliczają się kredyty mieszkaniowe i konsumenckie. Dlaczego zatem hipotetyczna cena depozytów zawieranych między bankami jest podstawą do naliczania odsetek kredytów o charakterze typowo konsumenckim?

Rząd i organy nadzorcze dostrzegły konieczność zastąpienia WIBOR-u innym, bardziej reprezentatywnym wskaźnikiem. Stopniowo od grudnia 2022 roku do 2025 roku w miejsce WIBOR-u ma pojawić się WIRON, bazujący na jednodniowych rzeczywistych transakcjach depozytowych zawieranych z instytucjami finansowymi oraz dużymi przedsiębiorstwami. Nie ma jednak pewności czy po zmianie wskaźnika kredytobiorcy odczują znaczną ulgę w odsetkowej części raty, bo wskaźniki WIRON kształtują się obecnie na poziomie od 6,02 proc. do 6,33 proc.

Tymczasem w sytuacji gdyby upowszechniło się orzecznictwo sądów polegające na usuwaniu z umów kredytowych WIBOR-u, kredytobiorcy mogliby obniżyć oprocentowanie o ok. 7,4 do 7,6 proc., bo taki jest obecnie poziom indeksów WIBOR 3M i WIBOR 6M.

| Data zawarcia umowy | Kredyt | Korzyść z likwidacji WIBOR | Marża |

| 2010 | 450 000 zł | 540 000 zł | 1,2% |

| 2011 | 150 000 zł | 180 000 zł | 1,8% |

| 2012 | 300 000 zł | 380 000 zł | 1,4% |

| 2013 | 600 000 zł | 720 000 zł | 1,3% |

Prognozowane przybliżone korzyści wynikające z sądowego usunięcia WIBORU z umowy

Umowy kredytowe z WIBOR-em można podważyć w sądzie

Wszystko wskazuje na to, że banki pobierają w sposób nieuprawniony podwójne wynagrodzenie – raz w postaci stałej marży i drugi raz – różnicy pomiędzy aktualną wysokością WIBOR a kosztem pozyskania pieniądza.

Jest to niezgodne z postanowieniami ustawy Prawo bankowe oraz sprzeczne z naturą stosunku zobowiązaniowego. Postanowienia z umów złotowych odnoszące się do zmiennego oprocentowania mogą być abuzywne, a takie zapisy nie wiążą konsumenta z mocą wsteczną. Banki mogły też nie dopełnić ciążących na nich obowiązków informacyjnych w zakresie nieograniczonego ryzyka wzrostu oprocentowania oraz ekonomicznych skutków podjęcia przez konsumenta decyzji o zaciągnięciu kredytu ze zmienną stopą procentową.

Jeżeli sądy pójdą tą drogą i dostrzegą w umowach kredytów złotowych niedozwolone postanowienia, możliwe są trzy rozstrzygnięcia. W wariancie pierwszym sąd może usunąć z umowy sam WIBOR i nakazać rozliczenie jej tak jakby od początku była oprocentowana na poziomie marży.

Drugą opcją jest usunięcie z umowy całego postanowienia odnoszącego się do oprocentowania (WIBOR-u i marży) i uznanie że nie ma żadnych odsetek, co jest rozwiązaniem podobnym do sankcji darmowego kredytu. Trzecim możliwym rozstrzygnięciem jest unieważnienie umowy kredytowej w całości, czego konsekwencją jest obowiązek zwrotu przez strony wzajemnych świadczeń – bank zwraca wpłacone raty kapitałowo-odsetkowe, a kredytobiorca musi oddać tylko pożyczony kapitał bez odsetek.

Każdy z przedstawionych wariantów jest dla kredytobiorcy złotowego niezwykle korzystny, gdyż pozwala pozbyć się zobowiązania w całości lub znacząco zmniejszyć oprocentowanie oraz odzyskać od banku już wpłacone odsetki.

Dlaczego warto pozwać bank za kredyt w PLN już TERAZ:

- Wyroki unieważniające kredyty złotowe od kilku lat zapadają w polskich sądach.

- Pierwsze postanowienie sądu o usunięciu WIBOR-u z umowy kredytowej stało się faktem – rata spadła o 75 proc.

- Na usunięciu z umowy postanowienia dotyczącego oprocentowania lub unieważnieniu umowy w całości można zyskać ogromne sumy.

- Korzystny wyrok sądu w sprawie kredytu w PLN oznacza pozbycie się w całości zadłużenia lub znaczące zredukowanie odsetek.

- WIBOR może rosnąć w sposób nieograniczony, zwłaszcza jeśli stopy procentowe znowu pójdą w górę, dlatego warto się go jak najszybciej pozbyć.